Các mẫu biểu đồ tạo thành một phần quan trọng của giao dịch trong ngày. Nến và các biểu đồ khác tạo ra các tín hiệu thường xuyên cắt giảm hành động giá của Tiếng ồn. Các mô hình tốt nhất sẽ là những mô hình có thể tạo thành xương sống của chiến lược giao dịch ngày có lợi nhuận, cho dù là cổ phiếu giao dịch, tiền điện tử của các cặp ngoại hối. Mỗi ngày bạn phải lựa chọn giữa hàng trăm cơ hội giao dịch. Đây là kết quả của một loạt các yếu tố ảnh hưởng đến thị trường. Các mô hình giao dịch trong ngày cho phép bạn giải mã vô số các lựa chọn và động lực – từ hy vọng đạt được và sợ mất, cho đến các khoản kích hoạt ngắn, dừng lỗ, phòng ngừa rủi ro, hậu quả thuế và nhiều hơn nữa. Mô hình nến giúp bằng cách vẽ một bức tranh rõ ràng, và gắn cờ các tín hiệu giao dịch và dấu hiệu của biến động giá trong tương lai. Mặc dù nói rằng bạn sẽ cần sử dụng phân tích kỹ thuật để giao dịch thành công với nến và các mô hình khác, điều quan trọng cần lưu ý là sử dụng chúng cho lợi thế của bạn là một hình thức nghệ thuật hơn là một khoa học cứng nhắc. Bạn sẽ học được sức mạnh của các mẫu biểu đồ và lý thuyết chi phối chúng. Trang này sau đó sẽ chỉ cho bạn cách kiếm lợi nhuận từ một số mô hình giao dịch phổ biến nhất trong ngày, bao gồm cả đột phá và đảo ngược. Nhiệm vụ cuối cùng của bạn sẽ là xác định các mô hình tốt nhất để bổ sung cho chiến lược và phong cách giao dịch của bạn.

Sử dụng trong giao dịch trong ngày

Các mô hình giao dịch được sử dụng chính xác có thể thêm một công cụ mạnh mẽ vào kho vũ khí của bạn. Điều này là do lịch sử có thói quen lặp lại và thị trường tài chính cũng không ngoại lệ. Sự lặp lại này có thể giúp bạn xác định các cơ hội và lường trước những cạm bẫy tiềm ẩn. Chỉ số RSI, khối lượng, cộng với các mức hỗ trợ và kháng cự đều hỗ trợ cho phân tích kỹ thuật của bạn khi bạn giao dịch. Nhưng các mẫu biểu đồ chứng khoán đóng một vai trò quan trọng trong việc xác định các đột phá và đảo ngược xu hướng. Nắm vững nghệ thuật đọc các mẫu này sẽ giúp bạn thực hiện các giao dịch thông minh hơn và tăng lợi nhuận của bạn, như được nhấn mạnh trong ‘mẫu chứng khoán cho giao dịch trong ngày’, được đánh giá cao bởi Barry Rudd.

Bứt phá & đảo ngược

Trong các mẫu và biểu đồ bên dưới, bạn sẽ thấy hai chủ đề định kỳ, đột phá và đảo ngược.

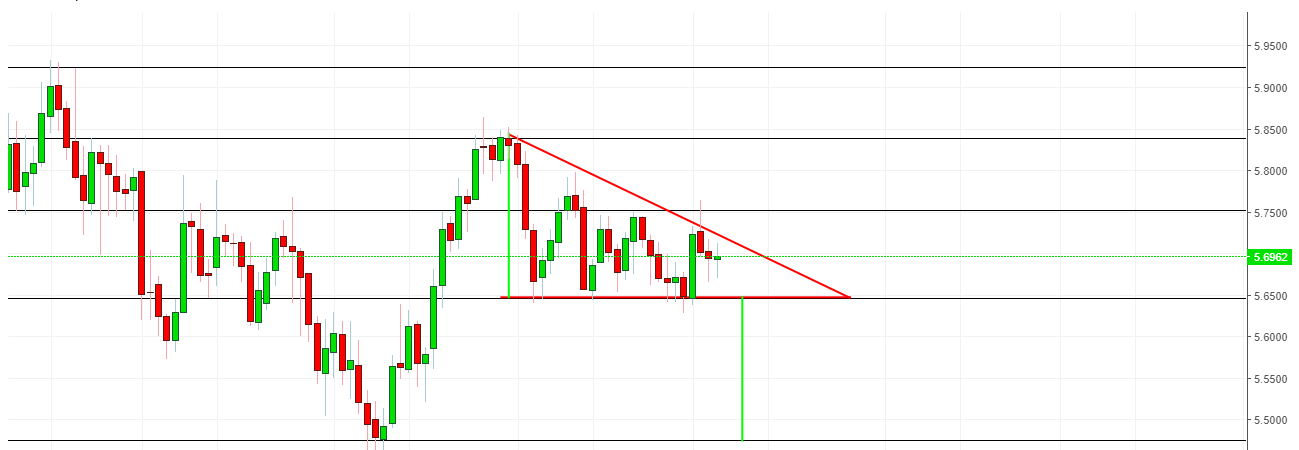

- Breakout – Breakout chỉ đơn giản là khi giá xóa một mức tới hạn được chỉ định trên biểu đồ của bạn. Mức này có thể bằng bất kỳ số lượng nào, từ mức Fibonacci, đến đường hỗ trợ, kháng cự hoặc đường xu hướng.

- Đảo ngược – Sự đảo ngược chỉ đơn giản là sự thay đổi theo hướng của xu hướng giá. Sự thay đổi đó có thể là tích cực hoặc tiêu cực so với xu hướng đang thịnh hành. Bạn cũng có thể nghe thấy nó được gọi là ‘biểu tình’, ‘điều chỉnh’ hoặc ‘đảo ngược xu hướng’.

Trong trang này, bạn sẽ thấy cả hai đóng một phần trong nhiều biểu đồ và mẫu. Bạn cũng có thể tìm thấy các chiến lược đảo ngược và đột phá cụ thể .

Biểu đồ nến

Biểu đồ nến là một công cụ kỹ thuật theo ý của bạn. Họ hợp nhất dữ liệu trong các khung thời gian nhất định thành các thanh đơn. Không chỉ là các mẫu tương đối đơn giản để giải thích, mà giao dịch với các mẫu nến có thể giúp bạn đạt được lợi thế cạnh tranh so với phần còn lại của thị trường. Chúng có nguồn gốc đầu tiên vào thế kỷ 18, nơi chúng được sử dụng bởi các thương nhân gạo Nhật Bản. Kể từ khi Steve Nison giới thiệu họ với phương Tây với cuốn sách ‘Kỹ thuật biểu đồ nến Nhật Bản’ năm 1991, mức độ phổ biến của họ đã tăng lên. Dưới đây là bảng phân tích của ba trong số các mẫu hình nến phổ biến nhất được sử dụng để giao dịch trong ngày ở Ấn Độ, Vương quốc Anh và phần còn lại của thế giới.

Nến chụp sao

Điều này nếu thường là một trong những lần đầu tiên bạn nhìn thấy khi bạn mở pdf với các mẫu hình nến để giao dịch. Nến đảo chiều giảm giá này cho thấy một đỉnh. Nó chính xác là đối diện của một cây nến búa. Nó sẽ không hình thành cho đến khi ít nhất ba nến xanh tiếp theo được thực hiện. Điều này sẽ chỉ ra sự gia tăng về giá và nhu cầu. Thông thường, người mua sẽ mất bình tĩnh và ngao ngán vì giá sẽ tăng cao trước khi họ nhận ra rằng họ đã trả quá cao. Bóng trên thường có kích thước gấp đôi cơ thể. Điều này cho bạn biết những người mua điên cuồng cuối cùng đã tham gia giao dịch giống như những người đã mang lại lợi nhuận đã giảm tải vị thế của họ. Người bán ngắn sau đó thường buộc giá xuống gần mức đóng của nến hoặc gần hoặc dưới mức mở. Điều này bẫy những người đến muộn đã đẩy giá cao. Hoảng loạn thường đá vào thời điểm này khi những người đến muộn nhanh chóng rời khỏi vị trí của họ.

Nến Doji

Một trong những mô hình nến phổ biến nhất để giao dịch ngoại hối là nến doji (doji biểu thị sự thiếu quyết đoán). Mô hình đảo chiều này là giảm hoặc tăng tùy thuộc vào các nến trước đó. Nó sẽ có gần, hoặc cùng giá mở và đóng với bóng dài. Nó có thể trông giống như một cây thánh giá, nhưng nó có thể có một cơ thể cực kỳ nhỏ. Bạn thường sẽ nhận được một chỉ báo về cách đảo ngược sẽ đi từ nến trước. Nếu bạn thấy nến trước là tăng, bạn có thể dự đoán nến tiếp theo ở gần bên dưới thân thấp sẽ kích hoạt tín hiệu bán / bán ngắn khi doji giảm xuống. Sau đó, bạn sẽ thấy đường mòn dừng trên mức cao doji. Ngoài ra, nếu các nến trước là giảm thì doji có thể sẽ hình thành một sự đảo chiều tăng. Trên nến cao, kích hoạt dài thường hình thành với một dấu vết dừng trực tiếp dưới doji thấp. Các mô hình nến này có thể được sử dụng để giao dịch trong ngày với ngoại hối, chứng khoán, tiền điện tử và bất kỳ số lượng tài sản nào khác. Nhưng sử dụng mô hình nến để diễn giải giao dịch đòi hỏi kinh nghiệm, vì vậy hãy thực hành trên tài khoản demo trước khi bạn đặt tiền thật vào dòng.

Búa nến

Đây là một nến đảo chiều tăng. Bạn có thể sử dụng nến này để thiết lập đáy capitulation. Những thứ này sau đó thường được theo sau bởi một vết sưng giá, cho phép bạn vào một vị trí dài. Nến búa hình thành vào cuối xu hướng giảm và cho thấy đáy giá ngắn hạn. Bóng dưới được tạo bởi một mức thấp mới trong mô hình xu hướng giảm, sau đó đóng lại gần mức mở. Đuôi (bóng dưới), phải có kích thước tối thiểu gấp đôi cơ thể thực tế. Đuôi là những người dừng lại khi quần short bắt đầu để che vị trí của họ và những người tìm kiếm một món hời quyết định ăn. Khối lượng cũng có thể giúp búa nhà nến. Để chắc chắn đó là một cây nến búa, kiểm tra nơi nến tiếp theo đóng lại. Nó phải đóng cửa trên cây nến búa thấp. Giao dịch với các mẫu hình nến Nhật Bản đã trở nên ngày càng phổ biến trong những thập kỷ gần đây, là kết quả của việc dễ dàng lượm lặt và thông tin chi tiết mà họ cung cấp. Điều này làm cho chúng lý tưởng cho các biểu đồ cho người mới bắt đầu làm quen.

Các mô hình giao dịch phổ biến hơn trong ngày

Mô hình hợp nhất buổi sáng

Nhiều nhà giao dịch thành công đã chỉ ra mô hình này như một đóng góp đáng kể cho thành công của họ. Xem ra: Ít nhất bốn thanh di chuyển theo một hướng hấp dẫn. Sau khi mức cao hoặc mức thấp đạt được từ số một, cổ phiếu sẽ hợp nhất trong một đến bốn thanh. Cao hay thấp sau đó vượt quá 10:10 sáng. Thật dễ dàng để biết lý do tại sao mô hình này phổ biến cho người giao dịch ngày hoạt động. Thứ nhất, mẫu có thể dễ dàng xác định trên biểu đồ. Thứ hai, mô hình đi vào cuộc sống trong một khoảng thời gian tương đối ngắn, vì vậy bạn có thể nhanh chóng tăng kích thước mọi thứ. Mô hình sẽ theo một khoảng cách mạnh hoặc một số thanh di chuyển chỉ theo một hướng. Điều này có nghĩa là bạn chắc chắn sẽ ở trong một cổ phiếu có biến động, một thành phần thiết yếu để mang lại lợi nhuận trong ngày.

Mô hình hợp nhất muộn

Việc kiếm lợi nhuận thường ngày rất khó khăn, vì vậy có lẽ không có gì ngạc nhiên khi biết rằng việc hoàn thiện mô hình giao dịch này không phải là điều dễ dàng. Trong mô hình hợp nhất muộn, cổ phiếu sẽ tiếp tục tăng theo hướng đột phá vào thị trường đóng cửa. Xem ra: Các thương nhân tham gia sau 13:00, sau đó là một sự phá vỡ đáng kể trong một đường xu hướng đã dài. Kiểm tra đường xu hướng bắt đầu sớm hơn cùng ngày, hoặc ngày hôm trước. Cuối cùng, hãy chú ý đến ít nhất bốn thanh hợp nhất trước khi phá vỡ. Có một số lợi thế rõ ràng để sử dụng mô hình giao dịch này. Các cổ phiếu có toàn bộ buổi chiều để chạy. Vì vậy, thay vì buổi sáng bận rộn mà bạn không thể bỏ lỡ một nhịp, bạn thực sự có thời gian để quay trở lại và xem vở kịch phát triển. Ngoài ra, các kỹ thuật sẽ thực sự hoạt động tốt hơn vì chất xúc tác cho việc di chuyển buổi sáng sẽ bị khuất phục.

Mô hình chứng khoán

Ở một số thị trường có sự cạnh tranh khốc liệt như thị trường chứng khoán. Đây là tất cả lý do nhiều hơn nếu bạn muốn giao dịch thành công để sử dụng mô hình cổ phiếu biểu đồ. Bằng cách xem một loạt các hành động giá cổ phiếu trong một khoảng thời gian (trong ngày), bạn sẽ ở vị trí tốt hơn để dự đoán cách họ sẽ hành xử trong tương lai. Truy cập trang ‘ Trading Stocks của chúng tôi để biết ví dụ chi tiết về mô hình giao dịch chứng khoán.

Sử dụng hành động giá

Nhiều chiến lược sử dụng các mô hình hành động giá đơn giản bị cho là quá cơ bản để mang lại lợi nhuận đáng kể. Tuy nhiên, các chiến lược hành động giá thường đơn giản để sử dụng và hiệu quả, làm cho chúng trở nên lý tưởng cho cả người mới bắt đầu và người giao dịch có kinh nghiệm. Nói một cách đơn giản, hành động giá là cách giá có khả năng đáp ứng ở các mức kháng cự hoặc hỗ trợ nhất định. Sử dụng các mẫu hành động giá từ pdf và biểu đồ sẽ giúp bạn xác định cả dao động và đường xu hướng. Cho dù bạn đang giao dịch cổ phiếu hay ngoại hối với các mẫu giá, những chiến lược dễ thực hiện này có thể được áp dụng trên bảng.

Chiến lược khu vực

Vì vậy, làm thế nào để bạn bắt đầu giao dịch ngày với các mẫu giá ngắn hạn? Tải xuống bản pdf có thể sẽ cho bạn sử dụng ‘chiến lược vùng’. Một phần thưởng rõ ràng cho hệ thống này là nó tạo ra các biểu đồ đơn giản, không có các chỉ số phức tạp và phiền nhiễu.

Vùng nguy hiểm

Vùng trống này cho bạn biết rằng hành động giá không đi đến đâu cả. Không có xu hướng tăng hoặc giảm rõ ràng, thị trường đang ở một bế tắc. Nếu bạn muốn lợi nhuận lớn, tránh hoàn toàn vùng chết. Không có chỉ số sẽ giúp bạn thực hiện hàng ngàn pips ở đây.

Vùng đỏ

Đây là nơi mọi thứ bắt đầu để có được một chút thú vị. Khi bạn ở trong vùng màu đỏ, mục tiêu cuối cùng sẽ nằm trong tầm ngắm và một trăm người chiến thắng trong tầm tay. Ví dụ: nếu giá chạm vào vùng màu đỏ và tiếp tục tăng, bạn có thể muốn thực hiện giao dịch mua. Nó có thể mang lại cho bạn mức cao hơn và một dấu hiệu cho thấy nó sẽ trở thành một xu hướng tăng. Điều này sẽ có khả năng khi người bán nắm giữ. Nếu giá chạm vào vùng màu đỏ và tiếp tục giảm, giao dịch bán có thể nằm trên thẻ. Bạn sẽ có mức thấp mới thấp hơn và một gợi ý rằng nó sẽ trở thành xu hướng giảm.

Vùng kết thúc

Đây là nơi phép màu xảy ra. Với chiến lược này, bạn muốn liên tục nhận được từ vùng đỏ đến vùng kết thúc. Vẽ hình chữ nhật trên biểu đồ của bạn giống như những hình được tìm thấy trong ví dụ. Sau đó chỉ giao dịch các khu. Nếu bạn vẽ các vùng màu đỏ ở bất cứ đâu rộng từ 10-20 pips, bạn sẽ có chỗ cho hành động giá để thực hiện thoái lui thông thường trước khi hướng tới nhược điểm hoặc tăng giá.

Thanh bên ngoài ở mức kháng cự hoặc hỗ trợ

Bạn sẽ thấy một thanh tăng giá bên ngoài nếu hôm nay thấp vượt quá thứ năm, nhưng cổ phiếu vẫn tăng và đóng cửa trên mức cao của ngày hôm qua. Nếu hành động ngược lại hoàn toàn về giá xảy ra, bạn sẽ có cho mình ví dụ giảm giá hoàn hảo. Thật không may, nó không đơn giản như xác định một nến bên ngoài và sau đó chỉ cần đặt một giao dịch. Thật là khôn ngoan khi tìm thấy một ngày bên ngoài sau một sự phá vỡ lớn của một xu hướng.

Hỗ trợ mùa xuân

Mùa xuân là khi cổ phiếu kiểm tra mức thấp của một phạm vi, nhưng sau đó nhanh chóng quay trở lại khu vực giao dịch và bắt đầu một xu hướng mới. Một sai lầm phổ biến mà các nhà giao dịch mắc phải là chờ đợi mức thấp nhất cuối cùng đạt được. Tuy nhiên, như bạn có thể đã nhận ra, các thiết lập giao dịch thường không đáp ứng các yêu cầu chính xác của bạn, vì vậy đừng căng thẳng về một vài đồng xu.

Ít trở lại không có giá thoái lui

Nói một cách đơn giản, ít thoái lui là bằng chứng cho thấy xu hướng chính là mạnh mẽ và có thể sẽ tiếp tục. Quên về việc ho lên trên nhiều mức thoái lui Fibonacci. Điều chính cần nhớ là bạn muốn mức thoái lui dưới 38,2%. Điều này có nghĩa là ngay cả khi tài sản ngày nay kiểm tra cú swing trước đó, bạn sẽ có cơ hội lớn hơn rằng breakout sẽ giữ hoặc tiếp tục theo hướng của xu hướng chính.

Giao dịch với các mẫu giá sẽ giúp bạn thử bất kỳ chiến lược nào trong số này. Tìm một trong những phù hợp với phong cách giao dịch cá nhân của bạn. Hãy nhớ rằng, bạn sẽ thường thấy các mẫu biểu đồ giao dịch tốt nhất không quá phức tạp, thay vào đó chúng vẽ một bức tranh rõ ràng bằng cách sử dụng các chỉ số tối thiểu, giảm khả năng mắc lỗi và mất tập trung.

Xem xét khung thời gian

Khi bạn bắt đầu giao dịch với các mẫu giá ngắn hạn pdf, bạn cũng cần xem xét các khung thời gian trong tính toán của mình. Trong thị trường của bạn, bạn sẽ tìm thấy một số khung thời gian cùng tồn tại. Điều này có nghĩa là bạn có thể tìm thấy các xu hướng xung đột trong tài sản cụ thể mà giao dịch của bạn. Cổ phiếu của bạn có thể đang trong một xu hướng giảm chính trong khi cũng đang trong một xu hướng tăng ngắn hạn trung gian. Nhiều nhà giao dịch mắc sai lầm khi tập trung vào một khung thời gian cụ thể và bỏ qua xu hướng chính có ảnh hưởng cơ bản. Thông thường, khung thời gian càng dài thì tín hiệu càng đáng tin cậy. Khi bạn giảm các khung thời gian của mình, bạn sẽ bị phân tâm bởi các chuyển động sai và tiếng ồn. Nhiều nhà giao dịch tải xuống các ví dụ về các mẫu giá ngắn hạn nhưng bỏ qua xu hướng chính cơ bản, không mắc lỗi này. Bạn nên đánh đổi các biểu đồ 15 phút, nhưng sử dụng các biểu đồ 60 phút để xác định xu hướng chính và biểu đồ 5 phút để thiết lập xu hướng ngắn hạn.

Kết thúc

Sự hiểu biết của chúng tôi về các mẫu biểu đồ đã xuất hiện từ công trình đầu tiên năm 1932 của Richard Schabacker trong ‘Phân tích kỹ thuật và lợi nhuận thị trường chứng khoán’. Schabacker đã khẳng định sau đó, ‘bất kỳ biểu đồ chứng khoán chung nào cũng là sự kết hợp của vô số các mẫu khác nhau và phân tích chính xác của nó phụ thuộc vào nghiên cứu liên tục, kinh nghiệm lâu dài và kiến thức về tất cả các điểm tốt, cả về kỹ thuật và cơ bản’ Vì vậy, trong khi có rất nhiều mẫu ở đó, hãy nhớ phân tích chính xác và thực hành bền vững là cần thiết để gặt hái đầy đủ lợi ích của họ.