Phân tích kỹ thuật là nghiên cứu dữ liệu thị trường trong quá khứ để dự báo hướng của biến động giá trong tương lai. Phương pháp được coi là một tập hợp con của phân tích bảo mật bên cạnh phân tích cơ bản. Ở đây chúng tôi xem xét làm thế nào để sử dụng phân tích kỹ thuật trong giao dịch ngày.

Nó thường tương phản với phân tích cơ bản, có thể được áp dụng cả ở cấp độ kinh tế vi mô và vĩ mô. Phân tích cơ bản ở cấp độ vi mô bao gồm nghiên cứu về doanh thu, chi phí, thu nhập, tài sản và nợ phải trả, cơ cấu vốn và các yếu tố của Soft mềm (chất lượng của đội ngũ quản lý, vị thế cạnh tranh).

Phân tích cơ bản cấp vĩ mô đòi hỏi nghiên cứu hoặc dự báo tăng trưởng kinh tế, lạm phát, chu kỳ tín dụng, xu hướng lãi suất, dòng vốn giữa các quốc gia, sử dụng lao động và tài nguyên và tính chu kỳ, xu hướng nhân khẩu học, chính sách và hành vi chính trị, ngân hàng trung ương, xu hướng của người tiêu dùng và doanh nghiệp, và dữ liệu của mềm mềm (ví dụ: khảo sát tình cảm hoặc niềm tin).

Một số nhà giao dịch có thể chuyên về cái này hoặc cái kia trong khi một số người sẽ sử dụng cả hai phương pháp để thông báo quyết định giao dịch và đầu tư của họ.

Hầu hết các ngân hàng và môi giới lớn đều có các đội chuyên về phân tích cơ bản và kỹ thuật. Nói chung, càng có nhiều thông tin chất lượng để cải thiện tỷ lệ đúng, kết quả giao dịch của một người càng tốt.

Các nhà phân tích kỹ thuật thường được gọi là biểu đồ, phản ánh việc sử dụng biểu đồ hiển thị dữ liệu giá và khối lượng để xác định xu hướng và mô hình để phân tích chứng khoán. Các mẫu giá có thể bao gồm hỗ trợ, kháng cự, đường xu hướng, mô hình nến (ví dụ: đầu và vai, đảo chiều), đường trung bình và các chỉ báo kỹ thuật.

Giả định trong phân tích kỹ thuật

Trong khi một số thương nhân và nhà đầu tư sử dụng cả phân tích cơ bản và kỹ thuật, hầu hết có xu hướng rơi vào trại này hoặc trại khác hoặc ít nhất là dựa vào một trong những quyết định giao dịch nặng nề hơn nhiều.

Các nhà phân tích kỹ thuật dựa vào phương pháp luận do hai niềm tin chính – (1) lịch sử giá có xu hướng theo chu kỳ và (2) giá cả, khối lượng và biến động có xu hướng chạy theo các xu hướng khác biệt.

Chúng ta hãy đi qua từng cá nhân:

Chu kỳ thị trường

Bản chất của con người là như vậy, với đặc điểm hành vi thường được chia sẻ, lịch sử thị trường có xu hướng lặp lại. Chuỗi các sự kiện không có khả năng lặp lại hoàn hảo, nhưng các mẫu nói chung là tương tự nhau. Đây có thể là hình thức của hành vi giá dài hạn hoặc ngắn hạn.

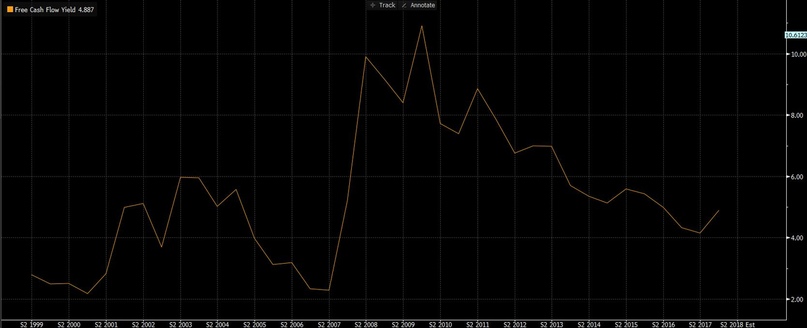

Về lâu dài, các chu kỳ kinh doanh vốn dễ có xu hướng lặp lại, do sự bùng nổ tín dụng khi nợ tăng không bền vững trên thu nhập trong một thời gian và cuối cùng dẫn đến đau đớn về tài chính khi không đủ tiền mặt để phục vụ các khoản nợ này. Điều này có xu hướng dẫn đến tăng chậm tiến độ trong các cổ phiếu và các giao dịch rủi ro khác trên rủi ro (ví dụ: giao dịch thực hiện ) trong quá trình mở rộng và giảm mạnh khi suy thoái.

Các kỹ thuật viên ngầm tin rằng những người tham gia thị trường có xu hướng lặp lại hành vi của quá khứ do tính chất tập thể, khuôn mẫu của nó. Nếu hành vi thực sự có thể lặp lại, điều này ngụ ý rằng nó có thể được nhận ra bằng cách xem xét dữ liệu giá và khối lượng trong quá khứ và được sử dụng để dự đoán các mẫu giá trong tương lai. Nếu các nhà giao dịch có thể xác định các cơ hội trong đó hành vi có khả năng được lặp lại, họ có thể xác định các giao dịch nơi rủi ro / phần thưởng có lợi cho họ.

Do đó, có một giả định sẵn có trong phân tích kỹ thuật rằng giá của thị trường giảm tất cả thông tin ảnh hưởng đến một thị trường cụ thể. Mặc dù các sự kiện cơ bản tác động đến thị trường tài chính, như tin tức và dữ liệu kinh tế, nếu thông tin này đã được phản ánh hoặc ngay lập tức về giá tài sản khi phát hành, phân tích kỹ thuật thay vào đó sẽ tập trung vào việc xác định xu hướng giá và mức độ mà người tham gia thị trường coi trọng thông tin nhất định.

Ví dụ: nếu dữ liệu lạm phát CPI của Mỹ tăng một phần mười so với giá được đưa ra thị trường trước khi phát hành tin tức, chúng ta có thể biết được mức độ nhạy cảm của thị trường đối với thông tin đó bằng cách xem giá tài sản phản ứng ngay sau đó.

Nếu tương lai chứng khoán Mỹ giảm X%, chỉ số đô la Mỹ tăng Y% và lợi suất trái phiếu kho bạc Mỹ 10 năm tăng Z%, chúng ta có thể cảm nhận được những đầu vào kinh tế như vậy tác động đến một số thị trường nhất định. Biết những sự nhạy cảm này có thể có giá trị cho mục đích kiểm tra căng thẳng như một hình thức quản lý rủi ro. Ví dụ: nếu lạm phát tăng đột ngột 1%, chúng ta có thể sử dụng các điểm dữ liệu liên quan đến bài đọc lạm phát bất ngờ để xác định danh mục đầu tư có thể bị ảnh hưởng như thế nào.

Giá cả, khối lượng và biến động chạy theo xu hướng khác biệt

Một giả định khác đằng sau phân tích kỹ thuật (và tất cả các phân tích chứng khoán rộng hơn) là giá không di chuyển theo một bước đi ngẫu nhiên, hay theo mô hình logic rõ ràng. Thay vào đó, nó di chuyển theo các xu hướng vừa có thể giải thích vừa có thể dự đoán được.

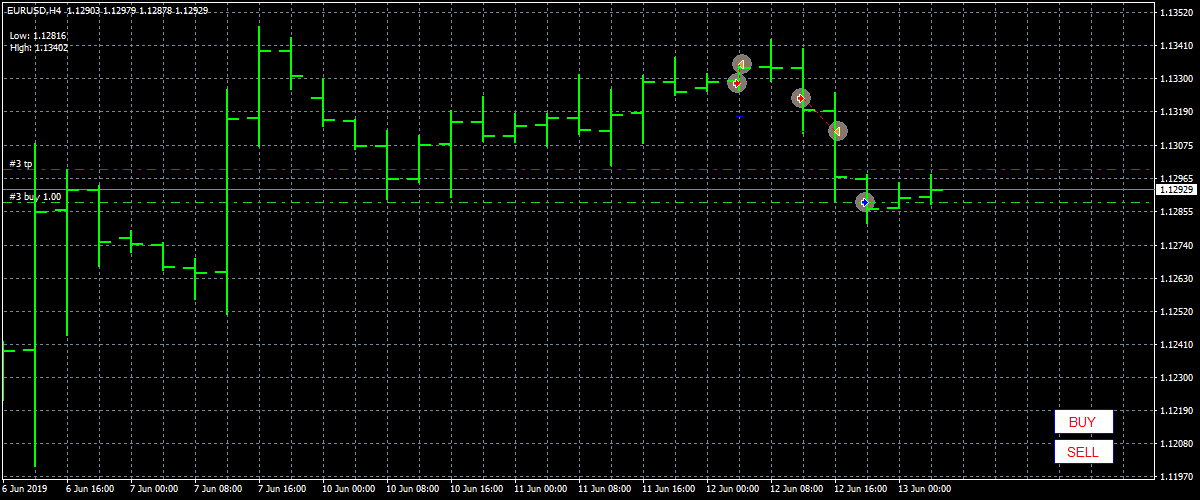

Ví dụ: nếu chúng ta nhìn vào biểu đồ EUR / USD từ giữa năm 2013 đến giữa năm 2017, chúng ta có thể thấy phân tích kỹ thuật đóng vai trò như thế nào bằng cách xem xét hỗ trợ và kháng cự trong bối cảnh xu hướng. Sau khi đồng euro bắt đầu mất giá so với đồng đô la Mỹ do sự khác biệt trong chính sách tiền tệ vào giữa năm 2014, các nhà phân tích kỹ thuật có thể đã thực hiện các giao dịch ngắn trên mức giảm xuống mức kháng cự trong bối cảnh xu hướng giảm (được đánh dấu bằng mũi tên trong hình bên dưới). Sau khi xu hướng đã mờ dần và thị trường bắt đầu hợp nhất, một kỹ thuật viên có thể đã chọn chơi phạm vi và bắt đầu mất nhiều thời gian hỗ trợ trong khi đóng bất kỳ vị trí ngắn nào tồn tại trước đó.

Nét đặc trưng

Ban đầu, phân tích kỹ thuật phần lớn là vấn đề của việc đọc băng băng hoặc giải thích dòng chảy liên tiếp và cường độ của dữ liệu giá và khối lượng thông qua một mã chứng khoán. Khi máy tính trở nên phổ biến hơn vào những năm 1970, dữ liệu được tổng hợp thành dạng biểu đồ và trở thành điểm tham chiếu tiêu chuẩn của kỹ thuật viên.

Công nhận các mẫu biểu đồ và phân tích thanh (hoặc sau này là nến) là các hình thức phân tích phổ biến nhất, tiếp theo là phân tích hồi quy, trung bình di chuyển và tương quan giá cả. Ngày nay, số lượng các chỉ số kỹ thuật là rất nhiều. Bất cứ ai có kiến thức mã hóa liên quan đến chương trình phần mềm đều có thể chuyển đổi dữ liệu giá hoặc khối lượng thành một chỉ số quan tâm cụ thể.

Mặc dù phân tích kỹ thuật một mình không thể dự đoán toàn bộ hoặc chính xác tương lai, nhưng rất hữu ích để xác định xu hướng, thông tin hành vi và sự không phù hợp tiềm năng trong cung và cầu nơi có cơ hội giao dịch.

Phương pháp phân tích

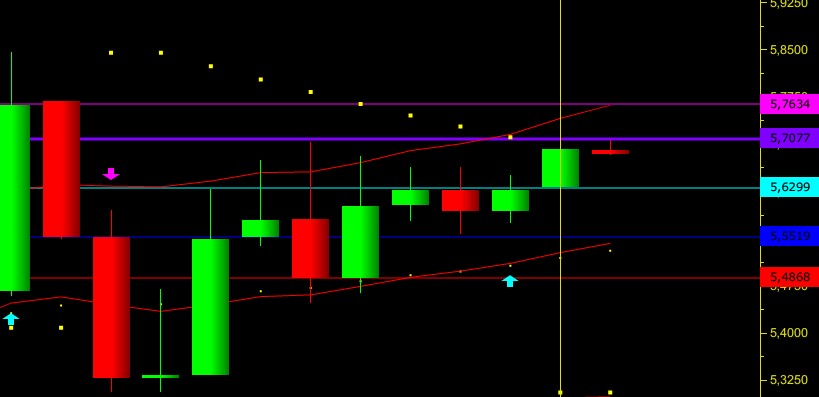

Có một số cách để tiếp cận phân tích kỹ thuật. Phương pháp đơn giản nhất là thông qua biểu đồ giá nến cơ bản, hiển thị lịch sử giá và động lực mua và bán của giá trong một khoảng thời gian xác định.

(Biểu đồ giá nến hàng tuần của S & P 500) Những người khác sử dụng biểu đồ giá cùng với các chỉ số kỹ thuật hoặc sử dụng các hình thức phân tích kỹ thuật chuyên ngành, chẳng hạn như lý thuyết sóng Elliott hoặc sóng hài, để tạo ra các ý tưởng thương mại. Một số sử dụng các bộ phận của một số phương pháp khác nhau. Đồng thời, các nhà giao dịch phải chống lại ý tưởng về tình trạng quá tải thông tin và các biểu đồ lộn xộn với rất nhiều chỉ số và dòng khiến nó bắt đầu ảnh hưởng xấu đến khả năng đọc biểu đồ của một người.

Các thương nhân có thể đánh giá chủ quan đối với các cuộc gọi giao dịch của họ, tránh việc phải giao dịch dựa trên cách tiếp cận dựa trên các quy tắc hạn chế do tính duy nhất của từng tình huống.

Những người khác chỉ có thể tham gia giao dịch khi một số quy tắc nhất định được áp dụng để cải thiện tính khách quan của giao dịch của họ và tránh những thành kiến về cảm xúc ảnh hưởng đến hiệu quả của nó.

Các loại biểu đồ

Chân nến

Biểu đồ nến là hình thức biểu đồ phổ biến nhất trong phần mềm ngày nay. Màu xanh lá cây (hoặc đôi khi màu trắng) thường được sử dụng để mô tả nến tăng giá, trong đó giá hiện tại cao hơn giá mở cửa. Màu đỏ (hoặc đôi khi màu đen) là phổ biến cho nến giảm giá, trong đó giá hiện tại thấp hơn giá mở cửa.

Nó cho thấy khoảng cách giữa giá mở và giá đóng cửa (thân nến) và tổng phạm vi hàng ngày (từ đỉnh bấc đến đáy bấc).

(Nến hiển thị chuyển động lên và xuống trong chỉ số S & P 500)

Mở cao-Thấp-Đóng

Biểu đồ nến tương tự như biểu đồ đóng thấp mở cao, còn được gọi là biểu đồ thanh. Nhưng thay vì thân nến cho thấy sự khác biệt giữa giá mở và giá đóng, các mức này được thể hiện bằng dấu tích ngang. Giá đánh dấu mở điểm ở bên trái (để cho thấy rằng nó đến từ quá khứ) trong khi giá đánh dấu khác ở bên phải.

Hàng

Biểu đồ đường kết nối các điểm dữ liệu bằng cách sử dụng một dòng, thường là từ giá đóng cửa của từng khoảng thời gian.

Khu vực

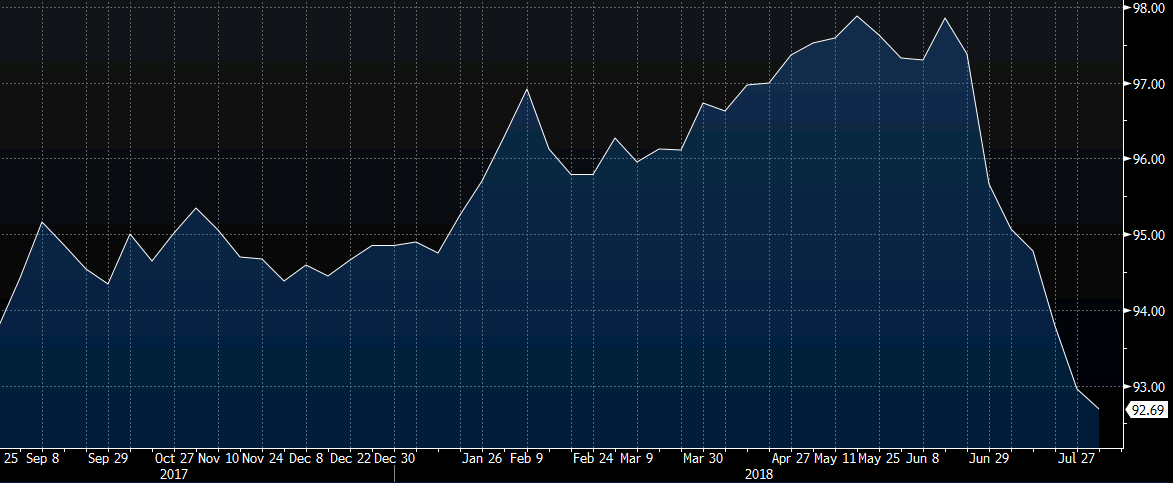

Biểu đồ vùng về cơ bản giống như biểu đồ đường, với vùng bên dưới được tô bóng. Điều này chủ yếu được thực hiện để dễ dàng hình dung chuyển động giá hơn so với biểu đồ đường.

Heiken-Ashi

Biểu đồ Heiken-Ashi sử dụng nến làm phương tiện vẽ đồ thị, nhưng có một công thức toán học khác về giá cả. Thay vì quy trình chuẩn của nến được dịch từ các tiêu chí đóng mở cao thấp cơ bản, giá được làm mịn để biểu thị tốt hơn hành động giá theo xu hướng theo công thức này:

- Mở = (Mở thanh trước + Đóng thanh trước) / 2

- Đóng = (Mở + Cao + Thấp + Đóng) / 4

- Cao = Cao nhất Cao, Mở hoặc Đóng

- Thấp = Thấp nhất Thấp, Mở hoặc Đóng

Điều khoản chung

Phạm vi trung bình thực – Phạm vi trong một khoảng thời gian nhất định, thường là hàng ngày.

Đột phá – Khi giá vi phạm một khu vực hỗ trợ hoặc kháng cự, thường là do sự gia tăng đáng chú ý trong khối lượng mua hoặc bán.

Chu kỳ – Các giai đoạn mà hành động giá được dự kiến sẽ theo một mô hình nhất định.

Mèo chết tung lên – Khi giá giảm trong một thị trường giảm, có thể có một sự tăng giá trong đó người mua tin rằng tài sản là giá rẻ hoặc bán quá mức. Tuy nhiên, khi người bán buộc thị trường giảm hơn nữa, câu thần chú mua tạm thời được biết đến như một con mèo chết tung lên.

Lý thuyết về Dow – Nghiên cứu mối quan hệ giữa Trung bình công nghiệp Dow Jones (một chỉ số bao gồm 30 tập đoàn đa quốc gia của Hoa Kỳ) và Trung bình vận tải của Dow Jones. Những người ủng hộ lý thuyết nói rằng một khi một trong số họ có xu hướng theo một hướng nhất định, thì người khác có khả năng sẽ đi theo. Nhiều thương nhân theo dõi lĩnh vực giao thông vận tải cho nó có thể làm sáng tỏ cái nhìn sâu sắc về sức khỏe của nền kinh tế. Một khối lượng lớn các lô hàng và giao dịch là dấu hiệu cho thấy nền kinh tế đang đi đúng hướng. Một chỉ số tương tự là chỉ số khô Baltic .

Doji – Một loại nến được đặc trưng bởi ít hoặc không có thay đổi giữa giá mở và đóng, cho thấy sự thiếu quyết đoán trên thị trường.

Lý thuyết sóng Elliott – Lý thuyết sóng Elliott cho thấy thị trường chạy qua các giai đoạn lạc quan và bi quan theo chu kỳ có thể dự đoán và do đó đã chín muồi cho các cơ hội giao dịch.

Tỷ lệ Fibonacci – Các số được sử dụng làm hướng dẫn để xác định hỗ trợ và kháng cự.

Hài hòa – Giao dịch hài hòa dựa trên ý tưởng rằng các mô hình giá lặp lại chính chúng và các bước ngoặt trên thị trường có thể được xác định thông qua các chuỗi Fibonacci.

Động lượng – Tỷ lệ thay đổi giá theo thời gian.

Hành động giá – Sự chuyển động của giá, như được biểu thị bằng đồ họa thông qua biểu đồ của một thị trường cụ thể.

Kháng cự – Một mức giá nơi có thể đặt ưu tiên của các lệnh bán, khiến giá bị bật xuống khỏi mức giảm. Hoạt động mua đủ, thường là từ khối lượng tăng, thường là cần thiết để vi phạm nó.

Rút lui – Một sự đảo ngược theo hướng của xu hướng đang thịnh hành, dự kiến là tạm thời, thường ở mức hỗ trợ hoặc kháng cự.

Hỗ trợ – Một mức giá trong đó mức độ lớn hơn của các đơn đặt hàng có thể được đặt, khiến giá bật lên khỏi mức tăng. Mức sẽ không giữ nếu có đủ hoạt động bán vượt trội hơn hoạt động mua.

Xu hướng – Biến động giá kéo dài theo một hướng trong một khoảng thời gian dài.

Các chỉ số phân tích kỹ thuật

Các chỉ số kỹ thuật liên quan đến một số chuyển đổi thống kê hoặc số liệu của dữ liệu giá và / hoặc khối lượng để cung cấp các mô tả toán học về chuyển động lên / xuống, mức hỗ trợ và kháng cự, động lượng, xu hướng, độ lệch so với xu hướng trung tâm, tỷ lệ, tương quan, trong số các phân định khác. Một số chỉ số cũng mô tả tình cảm, chẳng hạn như lãi suất ngắn, hàm ý biến động, tỷ lệ đặt / cuộc gọi, sợ hãi và hay tham lam, v.v.

Các chỉ số kỹ thuật rơi vào một vài loại chính, bao gồm dựa trên giá, dựa trên khối lượng, chiều rộng, lớp phủ và không dựa trên biểu đồ.

Dựa trên giá

Chỉ số định hướng trung bình (ADX) – Đo lường cường độ xu hướng trên cơ sở giá trị tuyệt đối.

Xếp hạng chuyển động định hướng trung bình (ADXR) – Đo lường tốc độ thay đổi trong một xu hướng.

Chỉ số kênh hàng hóa (CCI) – Xác định các xu hướng mới hoặc điều kiện theo chu kỳ.

Coppock Curve – Chỉ báo động lượng, ban đầu dự định xác định đáy trong các chỉ số chứng khoán là một phần của phương pháp giao dịch dài hạn.

MACD – Vẽ mối quan hệ giữa hai đường trung bình động riêng biệt; được thiết kế như một chỉ báo theo đà.

Động lượng – Tỷ lệ thay đổi giá theo thời gian.

Đường trung bình – Giá trung bình có trọng số để biểu thị xu hướng trên một loạt các giá trị.

Chỉ số sức mạnh tương đối (RSI) – Bộ dao động xung lượng được chuẩn hóa theo thang điểm 0-100 được thiết kế để xác định tốc độ thay đổi trong một khoảng thời gian xác định.

Stochastic Dao động – Hiển thị giá hiện tại của bảo mật hoặc chỉ số so với giá cao và thấp từ phạm vi do người dùng xác định. Được sử dụng để xác định tình trạng mua quá mức và bán quá mức.

Trix – Kết hợp để hiển thị xu hướng và đà.

Dựa trên khối lượng

Chỉ số dòng tiền – Đo lường dòng tiền vào và ra khỏi một cổ phiếu trong một khoảng thời gian xác định.

Chỉ số khối âm – Được thiết kế để hiểu khi nào tiền thông minh của Cameron hoạt động, theo giả định rằng tiền thông minh hoạt động mạnh nhất vào những ngày có khối lượng thấp và không hoạt động vào những ngày có khối lượng lớn. Chỉ báo tập trung vào mức hàng ngày khi âm lượng giảm so với ngày hôm trước.

Khối lượng cân bằng – Sử dụng khối lượng để dự đoán những thay đổi tiếp theo về giá. Những người đề xuất chỉ số đặt niềm tin vào ý tưởng rằng nếu khối lượng thay đổi với phản ứng yếu trong cổ phiếu, thì sự di chuyển giá có thể sẽ xảy ra.

Chỉ số khối tích cực – Thường được sử dụng cùng với chỉ số âm lượng âm, chỉ báo được thiết kế để hiển thị khi các nhà đầu tư tổ chức hoạt động mạnh nhất dưới tiền đề họ có khả năng mua hoặc bán nhiều nhất khi khối lượng thấp. Tập trung vào những ngày khi âm lượng tăng so với ngày trước.

Tích lũy / Phân phối Williams – Xem xét sự khác biệt giữa giá bảo mật (hoặc chỉ số) và dòng chảy khối lượng. Điều này được thiết kế để xác định khi nào thương nhân đang tích lũy (mua) hoặc phân phối (bán). Ví dụ, khi giá tạo ra mức thấp mới và chỉ báo không thể tạo mức thấp mới, điều này có thể được coi là một dấu hiệu cho thấy sự tích lũy (mua) đang xảy ra.

Bề rộng

Chỉ số bề rộng xác định mức độ di chuyển mạnh hay nông của thị trường.

Advance-Decline Line – Đo lường số lượng cổ phiếu tăng (tăng giá trị) trong một chỉ số so với số lượng cổ phiếu giảm (giá trị bị mất). Nếu một chỉ số đã tăng giá trị nhưng chỉ có 30% cổ phiếu tăng nhưng 70% giảm hoặc trung tính, đó là một dấu hiệu cho thấy việc mua rất có thể chỉ xảy ra trong một số lĩnh vực nhất định chứ không phải là tích cực đối với toàn bộ thị trường.

Nếu 98% cổ phiếu tăng giá nhưng chỉ có 2% giảm hoặc trung lập khi mở cửa thị trường, thì đó là một dấu hiệu cho thấy thị trường có thể không có xu hướng và đảo ngược với chiến lược giao dịch trong ngày có nghĩa là hiệu quả hơn. Tuy nhiên, nếu một mức tăng / giảm chậm lại vẫn tồn tại, điều đó có nghĩa là thị trường có thể đang có xu hướng.

Chỉ số vũ khí (còn gọi là TRIN) – Kết hợp số lượng cổ phiếu tăng hoặc giảm với khối lượng của chúng theo công thức:

(# cổ phiếu tăng giá / # cổ phiếu giảm giá) / (khối lượng cổ phiếu tăng giá / khối lượng cổ phiếu giảm giá)

Giá trị dưới 1 được coi là tăng; giá trị trên 1 được coi là giảm. Khối lượng được đo bằng số lượng cổ phiếu được giao dịch chứ không phải số lượng đô la, đó là một lỗ hổng trung tâm trong chỉ số (ưu tiên giá cổ phiếu trên mỗi cổ phiếu thấp hơn, có thể giao dịch với khối lượng cao hơn). Tuy nhiên, nó vẫn được hiển thị trên sàn của Sàn giao dịch chứng khoán New York.

McClellan Dao động – Lấy tỷ lệ các cổ phiếu tăng giá trừ đi các cổ phiếu giảm trong một chỉ số và sử dụng hai trung bình có trọng số riêng biệt để đạt được giá trị. Sử dụng tốt nhất khi giá và bộ dao động đang phân kỳ. Ví dụ, khi giá đang tạo một mức thấp mới nhưng bộ dao động đang tạo một mức cao mới, điều này có thể đại diện cho một cơ hội mua. Ngược lại, khi giá đang tạo một mức cao mới nhưng bộ dao động đang tạo mức thấp mới, điều này có thể đại diện cho một cơ hội bán.

Lớp phủ

Các chỉ số lớp phủ được đặt trên biểu đồ giá gốc.

Dải bollinger – Sử dụng một đường trung bình di chuyển đơn giản và vẽ hai đường hai độ lệch chuẩn trên và dưới nó để tạo thành một phạm vi. Thường được sử dụng bởi các nhà giao dịch sử dụng chiến lược đảo chiều trung bình trong đó giá di chuyển lên trên hoặc bên dưới các dải được kéo dài ra và có thể dự kiến sẽ quay trở lại bên trong các dải.

Kênh – Hai đường xu hướng song song được đặt để trực quan hóa mô hình hợp nhất của một hướng cụ thể. Một đột phá trên hoặc dưới một kênh có thể được hiểu là một dấu hiệu của một xu hướng mới và một cơ hội giao dịch tiềm năng.

Các đường Fibonacci – Một công cụ hỗ trợ và kháng cự thường được tạo ra bằng cách vẽ chỉ báo từ mức cao và thấp của một xu hướng gần đây.

Đám mây Ichimoku – Được thiết kế để trở thành một chỉ báo toàn năng trong một nhóm cung cấp hỗ trợ và kháng cự, động lượng, xu hướng và tạo tín hiệu giao dịch.

Đường trung bình – Đường xu hướng thay đổi dựa trên đầu vào giá mới. Ví dụ: trung bình di chuyển đơn giản 50 ngày sẽ biểu thị mức giá trung bình của 50 ngày giao dịch vừa qua. Di chuyển theo cấp số nhân trung bình nặng hơn dòng giá gần đây.

Parabolic SAR – Dự định tìm các mô hình đảo chiều ngắn hạn trên thị trường. Nói chung chỉ đề nghị cho xu hướng thị trường.

Điểm Pivot – Mức hỗ trợ và kháng cự được xác định từ mức mở, cao, thấp và đóng của ngày hôm qua. Thường được sử dụng bởi các nhà giao dịch trong ngày để tìm các mức đảo chiều tiềm năng trên thị trường.

Đường xu hướng – Đường dốc được hình thành từ hai hoặc nhiều đỉnh hoặc đáy trên biểu đồ giá. Một sự phá vỡ trên hoặc dưới một đường xu hướng có thể là dấu hiệu của sự bứt phá.

Không dựa trên biểu đồ

Không phải tất cả các phân tích kỹ thuật đều dựa trên biểu đồ hoặc các biến đổi về mặt giá trị. Một số nhà phân tích kỹ thuật dựa trên các cuộc khảo sát dựa trên tình cảm từ người tiêu dùng và doanh nghiệp để đánh giá nơi giá có thể sẽ đi.

Khi tâm lý nhà đầu tư mạnh theo cách này hay cách khác, các cuộc khảo sát có thể đóng vai trò là một chỉ số đối lập. Nếu thị trường cực kỳ lạc quan, điều này có thể được coi là một dấu hiệu cho thấy hầu hết mọi người đều được đầu tư đầy đủ và rất ít người mua vẫn ở bên lề để đẩy giá lên cao hơn nữa. Điều này có thể gợi ý rằng giá có xu hướng giảm hơn. Hoặc ít nhất, rủi ro liên quan đến việc trở thành người mua cao hơn so với việc tình cảm bị nghiêng theo cách khác.