Giao dịch tùy chọn thang có phần giống với tùy chọn ranh giới (hoặc phạm vi). Mặc dù trong các tùy chọn ranh giới, hai giới hạn được cung cấp – một giới hạn trên và một giới hạn dưới , với các tùy chọn bậc thang, thường có năm giới hạn giá (số chính xác sẽ thay đổi tùy thuộc vào nhà môi giới và tài sản).

Các giới hạn này không phải lúc nào cũng được phân phối đối xứng với mức giá hiện tại. Điều đó có nghĩa là tất cả năm giới hạn có thể thấp hơn mức giá hiện tại hoặc 3 giới hạn có thể cao hơn mức giá hiện tại và 2 có thể thấp hơn. Các giới hạn thường được giao dịch theo cả hai hướng lên và xuống – nhưng không phải lúc nào cũng vậy.

Tất cả các giới hạn giá đều có hai tùy chọn để giao dịch với – ‘ Trên ‘ hoặc ‘ Dưới ‘ (có thể được biểu thị là ‘Gọi’ hoặc ‘Đặt’ bởi một số nhà môi giới tùy chọn nhị phân). Mỗi giới hạn sẽ có tỷ lệ phần trăm thanh toán khác nhau cho các tùy chọn ‘Trên’ và ‘Dưới’. Tỷ lệ phần trăm phụ thuộc vào khả năng dự đoán kết thúc ‘bằng tiền’ (là chính xác). Nếu khả năng dự đoán là đúng, tỷ lệ phần trăm xuất chi sẽ nhỏ và ngược lại. Đây là cách các tùy chọn bậc thang có thể tạo ra các khoản thanh toán đạt 1000% trở lên, tỷ lệ xuất chi cao phản ánh xác suất thấp của việc họ hoàn thành tiền.

Các giới hạn – hoặc ‘nấc thang’ – được xác định bởi các nhà môi giới và không thể thay đổi. Thời gian hết hạn có thể được thay đổi. Khi thời hạn sử dụng được sửa đổi, có một sự thay đổi tương ứng trong các giới hạn và tiềm năng xuất chi của chúng.

Tùy chọn thang – Ví dụ

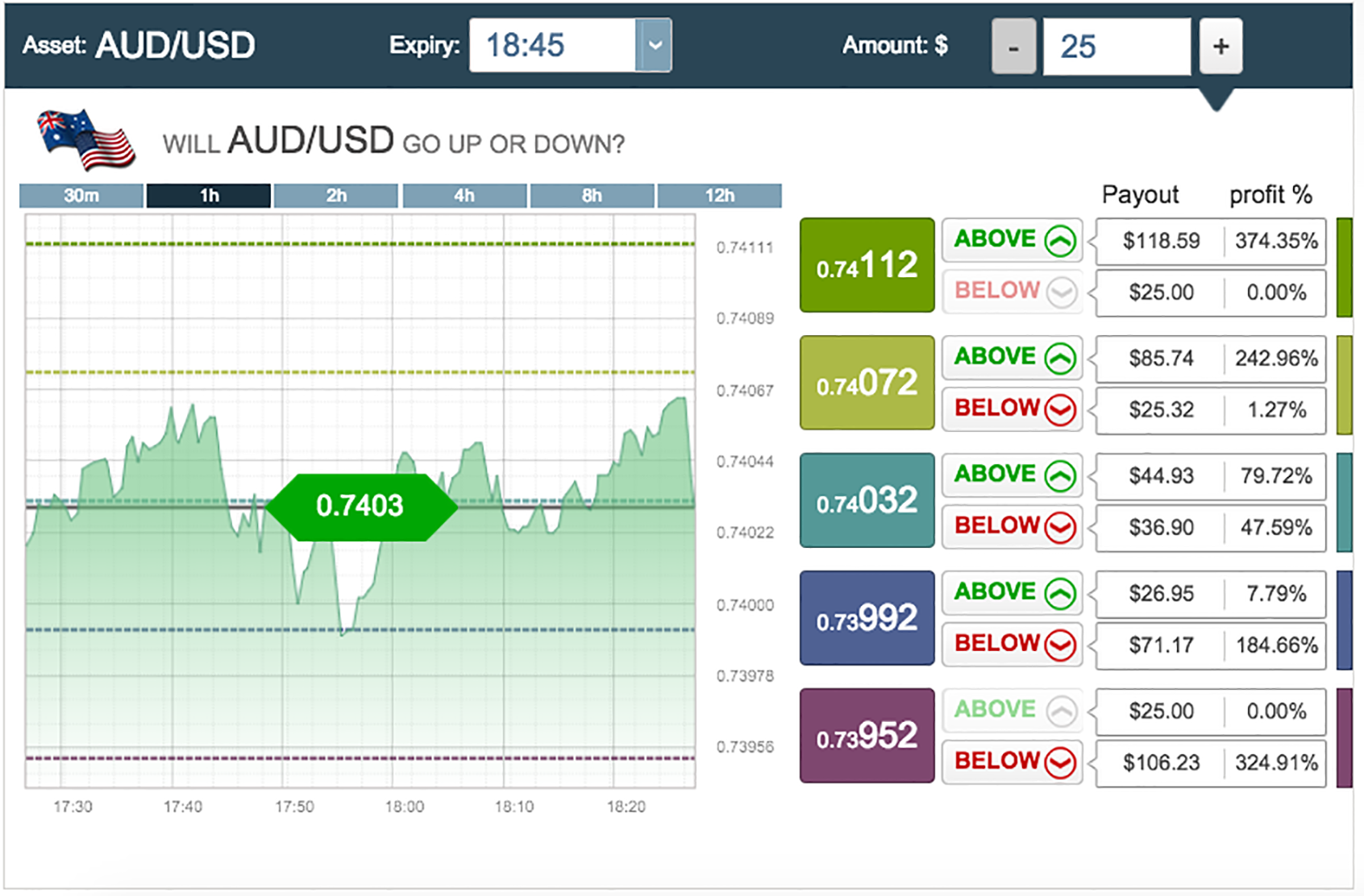

Nhìn vào ảnh chụp màn hình dưới đây. Bên phải là một loạt các giá trị – mỗi giá trị đều có con số xuất chi ‘Trên’ và ‘Dưới’.

Số tiền xuất chi liên quan đến $ 25 được nhập vào trường số tiền. Mỗi ‘nấc thang’ trên thang là một giá trị khác nhau và mỗi yêu cầu một chuyển động giá nhất định từ giá tài sản thực tế. Di chuyển giá càng lớn, xuất chi càng lớn. Trong ảnh, AUD / USD đang giao dịch ở mức 0,7403. Nếu bạn mong đợi một mức tăng giá lớn, bạn có thể chọn trên mức trên mức 0,74112 và nhận được khoản lợi nhuận khổng lồ 374% nếu bạn đúng.

Tùy chọn trung cấp, có các khoản thanh toán 47% cho ‘bên dưới’ và 79% cho ‘bên trên’. Các tùy chọn ở trên cùng và dưới cùng chỉ có một tùy chọn khả dụng – phía trên tại điểm cao nhất và bên dưới ở mức thấp nhất. Các nhà môi giới cho rằng các kết quả khác rất có thể, họ không sẵn sàng giao dịch chúng.

Tại sao lựa chọn thang thương mại?

Một trong những điểm hấp dẫn của tùy chọn nhị phân, là sự đơn giản. Một số nhà giao dịch có thể lập luận rằng các tùy chọn bậc thang giới thiệu một lớp phức tạp di chuyển ra khỏi “tính dễ sử dụng” và do đó nên tránh. Quan điểm đó bỏ lỡ một số điểm chính;

- Tùy chọn thang cung cấp một số khoản thanh toán lớn, liên quan đến các loại giao dịch khác

- Thang cung cấp tùy chọn trong thị trường biến động

- Khi các nhà giao dịch mong đợi sự dao động lớn về giá, một cái thang cung cấp lợi nhuận cao hơn so với tùy chọn nhị phân tiêu chuẩn

- Thang về cơ bản không phức tạp hơn một lựa chọn truyền thống

- Tần suất cao, rủi ro thấp / giao dịch thanh toán thấp là có thể với thang.

Điểm cuối cùng là giá trị mở rộng. Trong ảnh chụp màn hình ở trên, mức giá 0,73992 có thể được giao dịch ở mức 7,79% – Không phải là một khoản thanh toán lớn, nhưng nếu một nhà giao dịch tự tin rằng sự gia tăng từ mức kháng cự này được đảm bảo, đó là một con đường rủi ro thấp, nhanh chóng để kiếm lợi nhuận.

Chiến thắng giao dịch thang

Tùy chọn thang giao dịch đòi hỏi nhận thức thị trường và một số nghiên cứu . Mặc dù điều tương tự cũng đúng với các phong cách giao dịch khác, những yếu tố này cực kỳ quan trọng đối với giao dịch bậc thang. Chỉ có thể giành được khoản thanh toán lớn nhất nếu người ta có thể dự đoán chính xác với xác suất thấp . Tăng / giảm dốc là cần thiết để dự đoán cực đoan là chính xác. Điều này có thể xảy ra nếu một số sự kiện quan trọng liên quan đến tài sản diễn ra. Một thông báo lãi suất hoặc cảnh báo lợi nhuận từ một công ty lớn chẳng hạn, có thể gây ra sự điều chỉnh giá lớn và đột ngột. Các thương nhân cần phải nhận thức được tất cả các sự kiện để giành được các giao dịch xuất chi cao.

Tương tự, giao dịch tần suất cao cho các khoản thanh toán thấp hơn phụ thuộc vào mức độ biến động giảm. Tỷ lệ đình công cao hơn yêu cầu có nghĩa là sai lầm phải có ít và xa giữa.

Tùy chọn nhị phân bậc thang cung cấp một lộ trình khác cho một nhà giao dịch để kiếm lợi nhuận, nhưng chúng cần được hiểu đầy đủ. Chúng có thể được sử dụng như một công cụ phòng ngừa rủi ro hoặc chuyên về quyền riêng của chúng. Không bao giờ nhà môi giới tùy chọn nhị phân sẽ cung cấp thang – giá và các khoản thanh toán cần phải được cập nhật liên tục. Vì vậy, chọn bất kỳ nhà môi giới tiềm năng nào một cách khôn ngoan, và nếu thang có vẻ như là một con đường thú vị cho lợi nhuận, hãy chắc chắn rằng nhà môi giới phù hợp được chọn.

Chiến lược lựa chọn thang

Tùy chọn thang cung cấp các khoản thanh toán cao nhất trong tất cả các loại tùy chọn nhị phân. Để giao dịch chúng hiệu quả, bạn cần một chiến lược tốt. Bài viết này giới thiệu cho bạn ba chiến lược tuyệt vời cho các tùy chọn bậc thang.

Ba chiến lược mà bạn sẽ học trong bài viết này là:

- Thang giao dịch dựa trên ATR và di chuyển chéo trung bình

- Sử dụng ATR & ADX để đưa ra dự đoán tiêu cực

- Giao dịch kháng cự và mức hỗ trợ với các tùy chọn bậc thang

Với ba chiến lược này, bạn sẽ biết ba cách tiếp cận rất khác nhau đối với các tùy chọn bậc thang. Bằng cách hiểu phổ các khả năng, bạn học cách điều chỉnh các chiến lược của chúng tôi theo sở thích của bạn và tạo ra chiến lược lý tưởng cho bạn.

Chiến lược 1: Thang giao dịch với ATR và trung bình di chuyển

Khi bạn giao dịch một tùy chọn bậc thang, bạn phải đối mặt với hai thách thức:

- Dự đoán hướng đi của thị trường và

- Dự đoán phạm vi của thị trường.

Xử lý cả hai thử thách với cùng một công cụ là khó khăn. Đây là lý do tại sao chiến lược này sử dụng hai công cụ – một cho mỗi dự đoán.

Dự đoán hướng đi của thị trường với đường trung bình

Di chuyển chéo trung bình là hoàn hảo để dự đoán hướng của thị trường. Di chuyển trung bình tính giá trung bình của các giai đoạn cuối và lặp lại quy trình này cho tất cả các giai đoạn trong biểu đồ của bạn. Sau đó, họ vẽ kết quả trực tiếp vào một biểu đồ, tạo ra một dòng.

Dòng này di chuyển chậm hơn so với thị trường:

- Khi thị trường đang trong xu hướng tăng, đường trung bình sẽ dựa trên các khoảng thời gian thấp hơn giá thị trường hiện tại. Đường trung bình cũng sẽ cao hơn thị trường.

- Khi thị trường đang trong xu hướng giảm, đường trung bình sẽ dựa trên các giai đoạn cao hơn giá thị trường hiện tại. Đường trung bình cũng sẽ cao hơn thị trường.

Khi thị trường thay đổi hướng, nó chuyển từ một bên của trung bình di chuyển sang bên kia, có nghĩa là nó phải vượt qua trung bình di chuyển. Do đó, việc vượt qua đường trung bình động của thị trường là một sự kiện quan trọng cho thấy hướng thay đổi của thị trường.

Đây là sự kiện hoàn hảo cho chiến lược của chúng tôi.

- Khi thị trường vượt qua đường trung bình động lên trên, hãy đầu tư vào một tùy chọn bậc thang dự đoán giá sẽ tăng.

- Khi thị trường vượt qua mức trung bình di chuyển xuống dưới, hãy đầu tư vào một tùy chọn bậc thang dự đoán giá giảm.

Bây giờ bạn đã có định hướng, bạn chỉ cần dự đoán phạm vi tiềm năng của thị trường. Đây là lý do tại sao bạn cần ATR.

Dự đoán phạm vi của thị trường với ATR

Average True Range (ATR) là một chỉ báo biến động. Nó đo khoảng cách trung bình thực sự mà thị trường đã di chuyển theo từng giai đoạn trong quá khứ.

Hãy sử dụng ví dụ từ văn bản cơ bản của chúng tôi về các tùy chọn bậc thang. Giả sử rằng bạn đang giao dịch cặp tiền AUD so với JPY với giá hiện tại là 91.226. Thời hạn sử dụng tùy chọn thang của bạn là 1 giờ. ATR có giá trị 0,1 trên biểu đồ 10 phút, cho bạn biết rằng tài sản đã di chuyển trung bình 0,05 trong các giai đoạn trước. Giá trị này cho phép bạn dự đoán thị trường có thể di chuyển bao xa và mức giá mục tiêu bạn nên sử dụng cho tùy chọn thang của mình.

Giả sử rằng tài sản vừa vượt qua mức trung bình di chuyển của bạn lên trên và bạn muốn đầu tư vào giá tăng. Nhà môi giới của bạn cung cấp cho bạn các giá mục tiêu này cho tùy chọn thang của bạn:

| Tên | Giới hạn giá | Xuất chi trên | Xuất chi dưới |

| Giá cấp 1 | 91.200 | 54,23% | 92,62% |

| Giá cấp 2 | 91.245 | 90,89% | 55,44% |

| Giá cấp 3 | 91.291 | 158,29% | 31,47% |

| Giá cấp 4 | 91.337 | 280,34% | 11,32% |

| Giá 5 | 91.382 | 530,43% | 1,00% |

| Giá cấp 6 | 91.425 | 1011,23% | 0,00% |

Giá mục tiêu nào trong số này là lựa chọn tốt nhất cho tùy chọn thang? Chúng ta hãy đi qua từng cái một.

- Giá cấp 1 (91.2) thấp hơn giá thị trường hiện tại (91.226). Vì bạn đang dự đoán một chuyển động đi lên, đây sẽ là một dự đoán rất an toàn. Tuy nhiên, nó cũng sẽ giới hạn khoản thanh toán của bạn ở mức 54,23 phần trăm. Điều này là không đủ lợi nhuận .

- Giá cấp 2 (91.245) cao hơn giá thị trường hiện tại (91.226), nhưng không nhiều. Trong một thị trường di chuyển với tốc độ 0,05 mỗi kỳ, thị trường sẽ mất ít hơn một khoảng thời gian để đạt được mức giá này. Vì bạn đang mong đợi một chuyển động đi lên, đây vẫn là một dự đoán rất an toàn. Nó sẽ giúp bạn có khoản thanh toán 90,89 phần trăm, tốt hơn mức giá một, nhưng nó vẫn không nhiều .

- Mức giá 3 (91.291) gấp khoảng 1,5 lần giá trị của ATR (0,05) so với giá thị trường hiện tại (91.226). Điều này nghe có vẻ thú vị. Hãy nhớ rằng: để giành được tùy chọn thang của bạn; thị trường phải giao dịch trên mức giá mục tiêu một giờ kể từ bây giờ. Bạn có sáu giai đoạn cho đến khi điều này xảy ra (hết hạn 60 phút, biểu đồ 10 phút). Không phải tất cả các giai đoạn của một điểm di chuyển theo cùng một hướng, đó là lý do tại sao thị trường khó có thể đạt được giá mục tiêu gấp sáu lần so với giá trị của ATR. Nhưng giá mục tiêu trong khoảng cách gấp 1,5 lần giá trị của ATR với khoản thanh toán 158,29 phần trăm có vẻ nhưlà một đặt cược tương đối an toàn để kiếm được lợi nhuận tốt .

- Mức giá 4 (91.337) nhiều hơn hai lần giá trị của ATR so với giá thị trường hiện tại (91.226). Trong một phong trào đi lên, thị trường vẫn có khả năng đạt được mức giá mục tiêu này. Dự đoán này rủi ro hơn một chút so với mức giá 3, nhưng nó giúp bạn có được khoản thanh toán gần gấp đôi – 280,34%. Hầu hết các thương nhân sẽ thích đầu tư này.

- Mức giá 5 (91.382) nhiều hơn một chút ba lần giá trị của ATR so với giá thị trường hiện tại (91.226). Đây là một dự đoán rủi ro. Thị trường sẽ phải đi đúng hướng trong bốn trong năm giai đoạn. Tuy nhiên, nếu bạn đúng, bạn sẽ nhận được khoản thanh toán điên rồ 530,43 phần trăm, điều đó có nghĩa là chiến thắng một phần tư giao dịch của bạn vẫn mang lại cho bạn lợi nhuận. Người chấp nhận rủi ro thích giá mục tiêu này .

- Mức giá 6 (91.425) nhiều hơn bốn lần giá trị của ATR so với giá thị trường hiện tại (91.226). Dự đoán này là quá rủi ro. Mặc dù bạn sẽ nhận được khoản thanh toán tuyệt vời 1011,23 phần trăm, gần như không có khả năng thị trường đạt được mục tiêu này. Nó sẽ phải di chuyển đúng hướng trong cả giờ. Tránh xa dự đoán này .

Với những đánh giá này, ATR đã giúp bạn phân biệt giá mục tiêu.

- Nếu bạn thích chơi nó an toàn, hãy sử dụng mức giá 3.

- Nếu bạn thích chấp nhận rủi ro, hãy sử dụng mức giá 5.

- Các thương nhân đang tìm kiếm một sự pha trộn tốt đẹp của rủi ro và tiềm năng có mức giá 4.

Giao dịch chiến lược này trong một thời gian và theo dõi thành công của bạn. Bạn sẽ thấy rằng bạn thích một tỷ lệ nhất định của khoảng cách giá mục tiêu và ATR. Trong ví dụ của chúng tôi, ATR có giá trị 0,05 và có sáu giai đoạn cho đến khi tùy chọn hết hạn. Nếu tất cả các thời kỳ chỉ theo cùng một hướng, thị trường sẽ di chuyển khoảng 0,3. Một số nhà giao dịch thích giá mục tiêu cách khoảng một nửa khoảng cách so với giá thị trường hiện tại. Họ sẽ đầu tư vào mức giá 5. Các nhà giao dịch khác có thể thích giá mục tiêu cách một phần ba khoảng cách này, điều này sẽ khiến họ đầu tư vào mức giá 3.

Tìm tỷ lệ hoàn hảo của riêng bạn, và bạn sẽ có thể nhanh chóng và dễ dàng sử dụng ATR để chọn mức giá phù hợp cho tùy chọn thang của bạn.

Chiến lược 2: Sử dụng ATR & ADX

Trong ví dụ trước của chúng tôi, chúng tôi đã sử dụng ATR để đảm bảo tích cực – chúng tôi dự đoán mức giá nào mà chuyển động hiện tại có thể đạt được. Với chiến lược này, chúng tôi muốn làm điều ngược lại: chúng tôi muốn dự đoán mức giá nào nằm ngoài tầm với của phong trào hiện tại.

Chúng ta có thể hoàn thành mục tiêu này mà không cần trung bình di chuyển. Không cần tín hiệu; chúng tôi chỉ muốn biết liệu một mức giá hiện đang ngoài tầm với. Thay vào đó, chúng ta cần độ chính xác cao hơn một chút, đó là lý do tại sao chúng ta cần chỉ số chuyển động định hướng trung bình (ADX).

Hãy sử dụng ví dụ tương tự như trước đó: bạn đang xem biểu đồ 10 phút của cặp tiền AUD so với JPY với giá hiện tại là 91.226. Nhà môi giới của bạn cung cấp cho bạn các giá mục tiêu này cho tùy chọn bậc thang có thời hạn sử dụng là 60 phút:

| Tên | Giới hạn giá | Xuất chi trên | Xuất chi dưới |

| Giá cấp 1 | 91.200 | 54,23% | 92,62% |

| Giá cấp 2 | 91.245 | 90,89% | 55,44% |

| Giá cấp 3 | 91.291 | 158,29% | 31,47% |

| Giá cấp 4 | 91.337 | 280,34% | 11,32% |

| Giá 5 | 91.382 | 530,43% | 1,00% |

| Giá cấp 6 | 91.425 | 1011,23% | 0,00% |

Vì chúng tôi hiện đang đưa ra dự đoán tiêu cực, chúng tôi phải tập trung vào khoản thanh toán dưới đây. Câu hỏi quan trọng là mức giá nào thị trường có thể đạt được và mức giá nào hợp lý để đầu tư. Hãy xem xét từng mức giá:

- Giá cấp 1 (91.200) thấp hơn giá thị trường hiện tại (91.226). Đây là một khoản đầu tư tồi. Khi bạn nhận được các khoản thanh toán như thế này, nhà môi giới của bạn hy vọng thị trường sẽ tăng lên. Mặt khác, họ sẽ không cung cấp các khoản thanh toán cao như vậy cho các dự đoán dưới đây. Do đó, không có ý nghĩa trong việc đầu tư vào giá giảm.

- Giá cấp 2 (91.245) cao hơn giá thị trường hiện tại (91.226), nhưng không nhiều. Dự đoán rằng thị trường sẽ giao dịch dưới mức giá này chỉ có ý nghĩa khi ATR có mức đọc thấp ngoạn mục, ví dụ01. Bất cứ điều gì khác, và dự đoán này sẽ quá rủi ro. Với khoản thanh toán 55,44 phần trăm, bạn phải giành được hơn 65 phần trăm giao dịch của mình, vì vậy mức giá này không đáng để mạo hiểm.

- Giá cấp 3 (91.291) khác xa so với giá thị trường hiện tại (91.226) nhưng vẫn rất gần. Mức giá này sẽ là một khoản đầu tư khả thi nếu giá trị của ATR rất thấp, ví dụ02. Khoản thanh toán 31,47 phần trăm rất thú vị cho một dự đoán tiêu cực, nhưng bạn cần biết rằng bạn đang đưa ra một dự đoán an toàn ở đây.

- Mức giá 4 (91.337) cho phép bạn đưa ra dự đoán an toàn trong hầu hết các môi trường thị trường. Ngay cả khi ATR đọc 0,3, thị trường sẽ khó có thể giao dịch trên mức giá này khi tùy chọn của bạn hết hạn. Một số nhà giao dịch thậm chí sẽ giao dịch giá trị này với ATR ở mức 0,4, nhưng mức thanh toán tương đối thấp là 11,32% yêu cầu bạn đưa ra dự đoán an toàn có thể giúp bạn giành được tỷ lệ cao trong giao dịch của mình.

- Mức giá 5 và 6 (91.382 và 91.425) cung cấp các khoản thanh toán tương ứng là 1 phần trăm và 0 phần trăm. Không có ý nghĩa trong giao dịch xuất chi như vậy.

Điểm chính của điều này là rất khó để chọn mức giá hoàn hảo chỉ dựa trên ATR. Trong hầu hết các môi trường thị trường, bạn có thể giao dịch mức giá năm và sáu một cách an toàn, nhưng các khoản thanh toán thấp của chúng làm cho các mức giá này không có lợi. Tất cả các mức giá khác yêu cầu bạn trộn lẫn rủi ro và tiềm năng. Để biết cách pha trộn các yếu tố này, bạn cần một công cụ khác. Công cụ này là Chỉ số Chuyển động Định hướng Trung bình (ADX).

ADX đánh giá sức mạnh định hướng của thị trường theo thang điểm từ 0 đến 100. Hầu hết các nhà giao dịch diễn giải các bài đọc dưới 20 là thiếu định hướng và đọc trên 40 là một hướng mạnh. Các giá trị này giúp bạn ước tính giá mục tiêu bạn nên sử dụng cho tùy chọn bậc thang của mình:

- Nếu ADX đọc hơn 40, hãy cẩn thận.Khi thị trường có một hướng đi mạnh mẽ như vậy, bạn phải lên kế hoạch cho điều tồi tệ nhất. Giả sử rằng tất cả các giai đoạn trước khi tùy chọn của bạn hết hạn theo cùng một hướng và chọn mức giá có khoản thanh toán cao nhất ngoài tầm với này. Trong ví dụ của chúng tôi, có sáu giai đoạn cho đến khi tùy chọn của bạn hết hạn. Giá cấp 3 (91.291), ví dụ, bằng 0,65 so với giá thị trường hiện tại (91.226). Khi ATR đọc dưới 0,1, đây là mức giá để chọn.

- Nếu ADX đọc dưới 20, hãy tìm nó.Khi thị trường thiếu định hướng, đó là lúc để có được các khoản thanh toán cao. Những người chấp nhận rủi ro thậm chí có thể đầu tư vào một mức giá chỉ bằng mức đọc của ATR so với giá thị trường hiện tại, các nhà giao dịch có mức độ chấp nhận rủi ro trung bình nên sử dụng mức giá mục tiêu cao gấp đôi mức đọc của ATR. Trong ví dụ của chúng tôi, điều này có nghĩa là những người chấp nhận rủi ro thậm chí có thể đầu tư vào mức giá 2 khi ATR đọc 0,05, đây là một giá trị tương đối cao. Tất cả những người khác nên quyết định giữa mức giá 3 và 4. Khi ATR có mức đọc thấp hơn, tất cả các nhà giao dịch có thể chọn mức giá 2.

- Nếu ADX đọc từ 20 đến 40, chấp nhận rủi ro vừa phải. Khi thị trường có một sức mạnh định hướng trung bình, rủi ro của bạn cũng nên ở mức trung bình. Chọn một cách tiếp cận ở đâu đó giữa hai ví dụ trên. Ví dụ, khi ATR đọc 0,02, hầu hết các nhà giao dịch sẽ đầu tư vào mức giá thứ ba, đây là một dự đoán an toàn nhưng vẫn nhận được khoản thanh toán 31,47%.

Bạn cũng có thể loại trừ một hoặc hai trong số các môi trường thị trường này khỏi chiến lược của mình. Các nhà giao dịch không thích rủi ro chỉ có thể đầu tư vào chiến lược này khi ADX đọc dưới 20.

Chiến lược 3: Kháng cự giao dịch / Hỗ trợ với các tùy chọn thang

Chiến lược này là lý tưởng cho các nhà giao dịch thích tín hiệu thị giác hơn các tính toán toán học. Mức kháng cự và mức hỗ trợ là mức giá quan trọng mà giá của tài sản không thể phá vỡ.

Ví dụ: giả sử rằng một tài sản đã được giao dịch với giá khoảng £ 99. Nó đã thử nghiệm hàng rào £ 100 một vài lần nhưng luôn thất bại trong việc vượt qua nó. Trong trường hợp này, rào cản £ 100 trở thành một kháng cự. Tương tự, khi một tài sản được giao dịch với giá khoảng 101 bảng nhưng không giảm xuống dưới 100 bảng, rào cản 100 bảng trở thành mức hỗ trợ.

Trong cả hai trường hợp, dường như có thứ gì đó ngăn tài sản vượt qua bức tường 100 bảng. Bạn sẽ không bao giờ biết chính xác những gì ngăn chặn thị trường, nhưng điều này là không quan trọng. Rõ ràng, các thương nhân không còn sẵn sàng mua (trong trường hợp kháng cự) hoặc bán (trong trường hợp hỗ trợ) tài sản với giá 100 bảng.

Đây là tất cả những gì bạn cần để giao dịch một tùy chọn thang. Khi thị trường tiếp cận đường kháng cự, bạn đợi cho đến khi giá mục tiêu đầu tiên có khoản thanh toán hợp lý nằm trong tầm tay. Định nghĩa của bạn về một khoản thanh toán hợp lý là tùy thuộc vào bạn. Hầu hết các nhà giao dịch sẽ muốn ít nhất 30 phần trăm, xuất chi 50 phần trăm tốt hơn trước khi họ đầu tư.

Nếu thị trường tiến gần hơn đến ngưỡng kháng cự / hỗ trợ, bạn có thể đầu tư vào cùng mức kháng cự / hỗ trợ với mức chi trả cao hơn. Hầu hết các nhà giao dịch sẽ sử dụng cơ hội này để kiếm nhiều tiền hơn với cùng dự đoán.

Nếu thị trường vượt qua ngưỡng kháng cự hoặc hỗ trợ, bạn sẽ mất tất cả các lựa chọn của mình. Bạn có thể bù đắp cho số tiền bị mất, mặc dù. Khi thị trường phá vỡ ngưỡng kháng cự / hỗ trợ, nó đã tự giải phóng và có khả năng di chuyển mạnh mẽ. Đây là môi trường lý tưởng để đầu tư vào một tùy chọn bậc thang dự đoán một phong trào mạnh mẽ. Bạn sẽ có thể dễ dàng giành được một tùy chọn bậc thang với khoản thanh toán 200 phần trăm, có thể bù đắp cho khoản lỗ của bạn.

Thang – Tóm tắt

Tùy chọn thang cho phép một loạt các chiến lược tiềm năng. Tùy thuộc vào mức độ chấp nhận rủi ro của bạn và bạn thích dự đoán tích cực hay tiêu cực, bạn nên điều chỉnh chiến lược của mình theo ba chiến lược mà chúng tôi đưa ra. Khả năng là vô tận, nhưng bây giờ bạn biết bắt đầu từ đâu.