Các tùy chọn chiến lược lây lan này sẽ giúp bạn vượt qua giới hạn rủi ro và vượt qua nỗi sợ thua cuộc. Hướng dẫn thực tế này sẽ chia sẻ một ví dụ chiến lược tùy chọn trải rộng Box mạnh mẽ . Chúng tôi trình bày những điều cơ bản của chiến lược tùy chọn lây lan cuộc gọi bull để giúp bạn phòng ngừa rủi ro và cải thiện tỷ lệ kiếm lợi nhuận của bạn.

Nếu đây là lần đầu tiên của bạn trên trang web của chúng tôi, nhóm của chúng tôi tại Hướng dẫn chiến lược giao dịch chào đón bạn. Hãy chắc chắn rằng bạn nhấn nút đăng ký để bạn có được Chiến lược giao dịch miễn phí mỗi tuần trực tiếp vào hộp thư điện tử của mình.

Với các tùy chọn giao dịch trải rộng, điều quan trọng là phải hiểu toán học đằng sau nó. Các AHA lớn nhất! Thời điểm trong sự nghiệp giao dịch quyền chọn của bạn sẽ là khi bạn hiểu cách các tùy chọn trải rộng hoạt động. Tùy chọn trải rộng các chiến lược giao dịch thể hiện một cơ hội tuyệt vời để cải thiện lợi nhuận của bạn. Bắt đầu bằng cách đọc các tùy chọn của chúng tôi trải rộng các chiến lược PDF.

Mở khóa giao dịch tùy chọn trên Ứng dụng Robinhood và bắt đầu mua tùy chọn trải rộng rẻ hơn, miễn phí sử dụng: Hướng dẫn giao dịch ứng dụng Robinhood (Mọi thứ bạn cần biết) . Đây là một trong những nơi dễ nhất để bắt đầu giao dịch tùy chọn miễn phí.

Chúng tôi sẽ chia nhỏ phần giới thiệu về chênh lệch quyền chọn và sẽ mô tả cách trở thành nhà giao dịch quyền chọn thành công.

Mục lục

1 Tùy chọn lây lan là gì? Làm thế nào để các tùy chọn lây lan làm việc?

2 loại chênh lệch tùy chọn:

Chiến lược tùy chọn trải rộng 3 cuộc gọi Bull

Ví dụ về chiến lược tùy chọn trải rộng 4 hộp (Hộp dài)

5 Khi nào nên sử dụng chiến lược tùy chọn lây lan bướm?

Một lựa chọn lây lan là gì? Làm thế nào để các tùy chọn lây lan làm việc?

Giao dịch tùy chọn trải rộng là hành động đồng thời mua và bán cùng loại tùy chọn. Có hai loại tùy chọn: Tùy chọn cuộc gọi và Tùy chọn đặt . Tùy chọn cuộc gọi cho bạn quyền mua trong tương lai. Đặt tùy chọn cung cấp cho bạn quyền bán trong tương lai. Ví dụ: nếu bạn mua tùy chọn cuộc gọi cho cổ phiếu Amazon và đồng thời bán một tùy chọn cuộc gọi khác cho cổ phiếu Amazon, bạn đã mở một vị thế giao dịch dàn trải.

Thông thường, chênh lệch bao gồm ít nhất là thứ tự hai chân hoặc thứ tự tùy chọn nhiều chân như chiến lược tùy chọn lây lan bướm.

Tùy chọn lây lan có thể gây nhầm lẫn, nhưng chúng rất dễ hiểu nếu bạn có hướng dẫn giao dịch tùy chọn đầy đủ, có thể tìm thấy ở đây: Tùy chọn cuộc gọi so với tùy chọn đặt – Giới thiệu về giao dịch quyền chọn .

Sự khác biệt trong ngày hết hạn hoặc giá thực hiện giữa hai tùy chọn được gọi là chênh lệch.

Chìa khóa mang đến khi xây dựng một sự lây lan:

- Sự kết hợp của các tùy chọn dựa trên cùng một tài sản cơ bản. Ví dụ: nếu bạn mua các cuộc gọi cho cổ phiếu Apple, bạn cũng bán các cuộc gọi cho cùng một cổ phiếu Apple.

- Bạn phải mua và bán cùng loại tùy chọn. Ví dụ: nếu bạn mua tùy chọn Cuộc gọi, thì bạn bán tùy chọn Cuộc gọi khác

- Bạn có thể sử dụng nhiều kết hợp ngày hết hạn và / hoặc giá thực hiện.

Bây giờ chúng ta hãy xem các kết hợp tùy chọn đơn giản nhất để tạo ra sự lây lan là gì:

Chiến lược tùy chọn trải rộng cuộc gọi là gì?

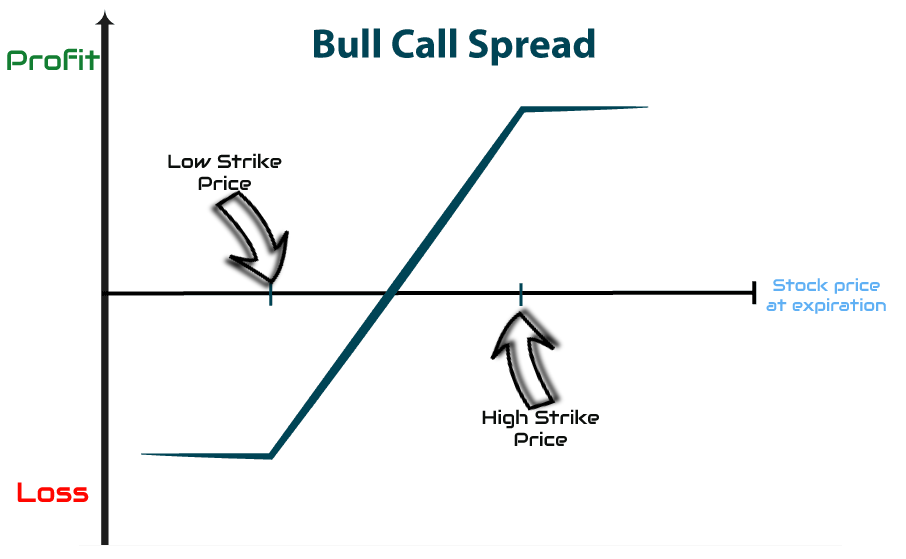

Một chênh lệch cuộc gọi là một chiến lược tùy chọn được sử dụng khi bạn tin rằng giá tài sản cơ bản sẽ tăng. Chiến lược lan truyền cuộc gọi liên quan đến việc mua tùy chọn cuộc gọi bằng tiền và bán tùy chọn cuộc gọi hết tiền (giá thực hiện cao hơn). Cả hai tùy chọn có cùng ngày hết hạn.

Sự lây lan cuộc gọi còn được gọi là chiến lược lây lan cuộc gọi bull. Tham gia vào chiến lược này khi thị trường có vẻ là tăng.

Các tùy chọn lây lan sẽ giúp bạn có lợi nhuận trong bất kỳ loại điều kiện thị trường. Bạn có thể giải quyết xu hướng tăng và xu hướng giảm.

Đối với xu hướng giảm giá, chúng tôi sử dụng chiến lược giao dịch lây lan cuộc gọi gấu. Sử dụng chiến lược này khi nó xuất hiện giá có thể sẽ đi xuống. Chênh lệch cuộc gọi gấu là một chiến lược tùy chọn liên quan đến việc mua các tùy chọn cuộc gọi bằng tiền và bán một tùy chọn cuộc gọi hết tiền (giá thực hiện thấp hơn). Cả hai tùy chọn có cùng ngày hết hạn.

Chiến lược giao dịch lây lan cuộc gọi gấu còn được gọi là lây lan cuộc gọi ngắn.

Nhưng những gì về khi chúng ta bị mắc kẹt trong một thị trường giới hạn phạm vi?

Tùy chọn lây lan là các công cụ tài chính linh hoạt nhất. Với chiến lược giao dịch tùy chọn phù hợp , danh mục đầu tư của bạn có thể trở nên đa dạng và năng động hơn đáng kể. Bạn có sẵn giá đình công vô tận và ngày hết hạn để bạn có thể xây dựng chiến lược tùy chọn trải rộng lịch phức tạp. Vì vậy, chênh lệch tùy chọn có thể được điều chỉnh dựa trên các điều kiện thị trường hiện tại, bao gồm giao dịch đi ngang.

Tùy chọn lây lan là một thanh kiếm hai lưỡi. Một mặt, bạn hạn chế rủi ro, nhưng mặt khác, lợi nhuận tiềm năng cũng bị hạn chế. Các tùy chọn lây lan sẽ luôn tạo ra một phạm vi giá giới hạn để thu lợi nhuận.

Thông tin thêm về các loại chênh lệch được trình bày dưới đây:

Các loại chênh lệch tùy chọn:

Trong phân khúc này, chúng tôi sẽ phác thảo có bao nhiêu loại tùy chọn trải rộng và giúp bạn hiểu rõ hơn về các khái niệm này. Tùy chọn chênh lệch có thể được phân thành ba loại chính:

- Chiến lược giao dịch tùy chọn trải dọc.

- Chiến lược tùy chọn trải ngang.

- Chiến lược tùy chọn trải chéo.

1. Chiến lược tùy chọn trải dọc

Dọc dọc được xây dựng bằng cách sử dụng các tùy chọn lây lan đơn giản. Một chênh lệch dọc là một chiến lược tùy chọn yêu cầu như sau:

- Tùy chọn mua và bán cùng loại (Cuộc gọi hoặc Puts).

- Cùng ngày hết hạn.

- Cùng một tài sản cơ bản.

- Nhưng, giá đình công khác nhau.

Trên chuỗi tùy chọn, các vị trí này xuất hiện xếp chồng theo chiều dọc, do đó tên trải dọc.

Chúng tôi có thể phân biệt bốn loại chiến lược tùy chọn trải dọc:

- Chiến lược lựa chọn lây lan cuộc gọi Bull

- Chiến lược tùy chọn trải rộng cuộc gọi gấu

- Chiến lược lựa chọn lây lan của Bull Put

- Chiến lược lựa chọn gấu Put

Chúng ta sẽ thảo luận về sự lan truyền của cuộc gọi bull vì tất cả những người khác đều dựa trên cùng một kỹ thuật và chức năng. Chúng tôi cũng có thể tiến lên một bước và phân loại chênh lệch dựa trên cơ sở vốn (chênh lệch nợ hoặc chênh lệch tín dụng) liên quan:

- Chiến lược tùy chọn lây lan ghi nợ xảy ra khi bạn phải chịu một chi phí trả trước từ việc mua các tùy chọn.

- Chiến lược giao dịch tùy chọn trải rộng tín dụng xảy ra khi bạn nhận được tín dụng trả trước từ việc mua các tùy chọn.

2. Chiến lược lựa chọn lây lan ngang

Một chênh lệch ngang là một chiến lược tùy chọn yêu cầu như sau:

- Tùy chọn mua và bán cùng loại (Cuộc gọi hoặc Puts).

- Giá đình công tương tự.

- Cùng một tài sản cơ bản.

- Nhưng, ngày hết hạn khác nhau.

Lây lan ngang cũng thường được gọi là lây lan lịch hoặc lây lan thời gian vì chúng tôi có ngày hết hạn khác nhau.

3. Chiến lược tùy chọn trải chéo

Một đường chéo là một chiến lược tùy chọn yêu cầu như sau:

- Tùy chọn mua và bán cùng loại (Cuộc gọi hoặc Puts).

- Cùng một tài sản cơ bản.

- Nhưng, ngày hết hạn khác nhau.

- Và giá đình công khác nhau.

Lây lan ngang và lây lan chéo là cả hai ví dụ về chênh lệch lịch. Sự chênh lệch tùy chọn lịch là một chiến lược tiên tiến nhằm thu lợi từ cả sự phân rã về giá quyền chọn và chênh lệch giữa các tháng trong hợp đồng và chuyển động đi xuống của cổ phiếu cơ sở. Khi cổ phiếu thay đổi giá theo thời gian, bạn sẽ có nhiều cơ hội kiếm lợi nhuận.

Kiểm tra ví dụ chiến lược giao dịch tùy chọn trải chéo của chúng tôi TẠI ĐÂY .

Điểm mấu chốt là bạn cần làm quen với tất cả các loại tùy chọn trải rộng. Điều này sẽ tăng tỷ lệ thành công của bạn.

Chiến lược lựa chọn lây lan cuộc gọi Bull

Một cuộc gọi bull lây lan là gì?

Một cuộc gọi tăng giá đòi hỏi phải mua đồng thời các cuộc gọi bằng tiền và sau đó bán các cuộc gọi hết tiền với cùng ngày hết hạn. Lý do tại sao chúng tôi bán các cuộc gọi OTM (hết tiền) là để giúp tài trợ cho các cuộc gọi ATM (bằng tiền). Chúng tôi biết rằng các cuộc gọi ATM có thể khá tốn kém, vì vậy đây là một phương pháp tuyệt vời để giảm các chi phí đó hay còn gọi là giá cao cấp tùy chọn.

Trong giao dịch quyền chọn, phí bảo hiểm là phí trả trước mà bạn phải trả khi mua tùy chọn cuộc gọi. Khi bạn bán một tùy chọn cuộc gọi, nhà đầu tư nhận được phí bảo hiểm. Vì vậy, bằng cách bán tùy chọn cuộc gọi OTM thứ hai, về cơ bản bạn đã bù đắp một số giá bạn đã trả cho tùy chọn cuộc gọi ATM đầu tiên.

Phí bảo hiểm có thể rất đắt nếu giá thực hiện quyền chọn gần với giá cổ phiếu hiện tại.

Làm thế nào để kiếm lợi nhuận từ giao dịch tăng giá?

Như tên cho thấy (cuộc gọi BULL), bạn kiếm được lợi nhuận từ một cuộc gọi tăng giá nếu tài sản cơ bản sẽ tăng giá trị. Tâm lý thị trường cần phải đi lên cao hơn.

Bull + Call = Bull đại diện cho một thị trường đang tăng cao hơn + Cuộc gọi đại diện cho một tùy chọn mà bạn mua nếu bạn nghĩ rằng thị trường sẽ tăng cao hơn.

Yếu tố chính của sự lây lan cuộc gọi tăng giá là giả định rằng giá thị trường sẽ tăng.

Rủi ro tối đa liên quan đến chênh lệch giá của bò là gì?

Khoản lỗ tối đa mà bạn có thể phải chịu trong một cuộc gọi tăng giá là giá cao mà bạn phải trả cho tùy chọn cộng với các khoản phí. Mất mát tiềm năng sẽ luôn được biết trước khi bạn tham gia vào một giao dịch.

Bây giờ, lợi nhuận tối đa bạn có thể kiếm được từ chiến lược giao dịch tùy chọn chênh lệch giá là bao nhiêu?

Lợi nhuận có thể được tính bằng cách lấy chênh lệch của giá thực hiện (cuộc gọi ATM và cuộc gọi OTM) trừ đi rủi ro tối đa, mà chúng tôi đã tính toán trước đó.

Tùy chọn lây lan cuộc gọi Bull Lợi nhuận = Giá thực hiện – Rủi ro tối đa

Chúng ta hãy đi qua một ví dụ nhanh, vì vậy chúng ta có thể áp dụng lý thuyết giao dịch quyền chọn.

Trong ví dụ này, chúng ta sẽ đi với giá quyền chọn cổ phiếu của Apple.

Tại thời điểm viết tùy chọn này lan truyền các chiến lược PDF, giá cổ phiếu Apple đang giao dịch quanh mức $ 223 mỗi cổ phiếu.

Bước đầu tiên để xây dựng sự lan truyền cuộc gọi bull của bạn là mua các cuộc gọi ATM với giá $ 223. Thứ hai, vì chúng tôi cho rằng giá cổ phiếu ỨNG DỤNG sẽ tăng cao hơn, chúng tôi bán các cuộc gọi OTM với giá 250 đô la. Lợi nhuận của chúng tôi sẽ được giới hạn ở mức $ 250.

Để đơn giản, hãy giả sử bạn trả 2 đô la cho các cuộc gọi ATM và nhận 1 đô la để bán các cuộc gọi OTM. Chi phí liên quan đến giao dịch này sẽ chỉ là 1 đô la (phí bảo hiểm cuộc gọi dài 2 đô la – lợi nhuận cuộc gọi ngắn 1 đô la = 1 đô la x 100 kích thước hợp đồng = 100 đô la).

Chi phí cuối cùng $ 1 ít hơn so với việc đi ra ngoài và mua các cuộc gọi ATM, do đó, tại sao chúng ta có biểu thức rủi ro giới hạn của Giới hạn.

Cách đúng đắn để mua các tùy chọn giá rẻ là sử dụng chiến lược tùy chọn lây lan cuộc gọi bull. Tuy nhiên, chiến lược giao dịch tùy chọn này phù hợp hơn khi bạn nghĩ rằng tài sản cơ bản sẽ chỉ tăng ở mức vừa phải.

Trong phần tiếp theo, chúng tôi thực hiện chiến lược tùy chọn trải rộng hộp và xây dựng một ví dụ thực tế dẫn đến cơ hội chênh lệch giá không rủi ro.

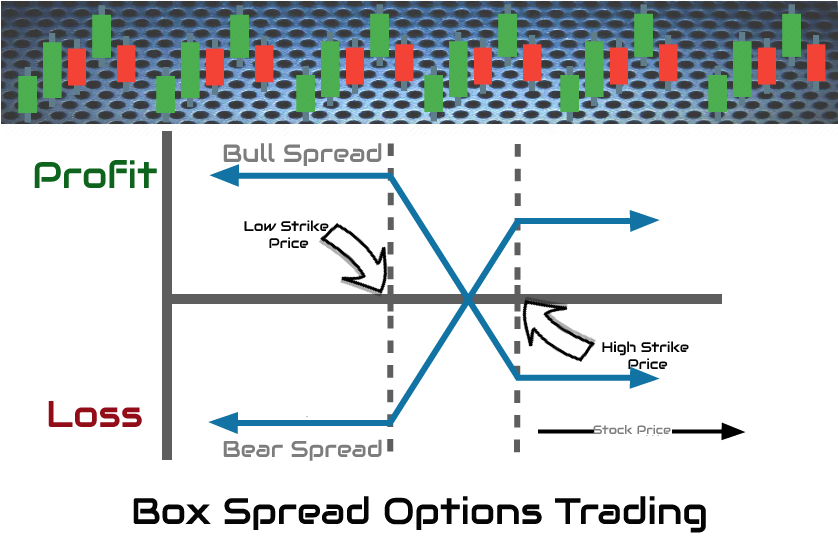

Ví dụ về chiến lược tùy chọn trải rộng hộp (Hộp dài)

Sự lây lan của hộp là một chiến lược chênh lệch giá phức tạp, tận dụng sự không hiệu quả về giá trong giá quyền chọn. Khi chênh lệch quyền chọn được định giá thấp liên quan đến giá trị hết hạn của chúng, cơ hội giao dịch chênh lệch giá không rủi ro được tạo ra.

Chiến lược tùy chọn trải rộng hộp còn được gọi là chiến lược hộp dài.

Xây dựng tùy chọn trải rộng hộp bao gồm xây dựng chiến lược giao dịch tùy chọn bốn chân hoặc kết hợp hai chênh lệch dọc như sau:

- Mua tùy chọn trải rộng cuộc gọi bull (1 cuộc gọi ITM và 1 cuộc gọi OTM).

- Mua một tùy chọn lây lan gấu (1 đặt ITM và 1 đặt OTM).

Chiến lược tùy chọn hộp ngắn ngược lại với chiến lược hộp dài.

Cách bạn kiếm lợi từ các tùy chọn trải rộng hộp và tạo vị thế không rủi ro là bằng cách sử dụng cùng ngày hết hạn và giá thực hiện cho chênh lệch dọc. Mặc dù chúng tôi loại bỏ rủi ro, sự lây lan của hộp cũng có nhược điểm là chỉ tạo ra lợi nhuận nhỏ.

Ví dụ về trải hộp

Chúng ta hãy lấy một ví dụ đơn giản về biểu tượng chứng khoán BABA của Alibaba giao dịch ở mức $ 180. Các tùy chọn giá cao hơn có sẵn:

- Cuộc gọi 175 tháng 10 – $ 5

- Cuộc gọi ngày 185 tháng 10 – $ 1

- 175 tháng 10 đặt – $ 50

- 185 tháng 10 đặt – $ 5

Để thực hiện một trải rộng hộp, nhà đầu tư cần mua cả hai chênh lệch dọc:

- Mua Bull Call Spread = Mua cuộc gọi 175 tháng 10 + Bán cuộc gọi 185 tháng 10 = (kích thước hợp đồng $ 5 x 100) – ($ 1 x $ 100 kích thước hợp đồng) = $ 400.

- Mua Bear Put Spread = Mua 175 đặt tháng 10 + Bán 185 tháng 10 đặt = (kích thước hợp đồng $ 1,5 x 100) – ($ 5 x $ 100 kích thước hợp đồng) = $ 350.

Không bao gồm hoa hồng, tổng chi phí mở hộp là $ 400 + $ 350 = $ 750.

Giá trị hết hạn của chênh lệch giá đình công là: $ 185 – $ 175 = $ 10 x $ 100 cổ phiếu = $ 1.000.

Tổng lợi nhuận mà không bao gồm phí tùy chọn được tính như sau: $ 1.000 – $ 750 = $ 250.

Nếu bạn sử dụng nhà môi giới giao dịch Tùy chọn sai, lợi nhuận tiềm năng được tạo ra từ chênh lệch hộp có thể được bù đắp bằng hoa hồng lớn. Hãy chắc chắn rằng bạn đầu tư vào các tùy chọn bằng cách sử dụng Robinhood nền tảng giao dịch tùy chọn miễn phí hoa hồng.

Khi nào nên sử dụng chiến lược tùy chọn lây lan bướm?

Sự lây lan của bướm là một chiến lược giao dịch trung lập có thể được sử dụng khi bạn mong đợi sự biến động giao dịch thấp trong tài sản cơ bản. Sự lây lan của bướm sử dụng sự kết hợp của một con bò đực và một con gấu lây lan, nhưng chỉ có ba chân. Nếu bạn đang cố gắng đi lâu, chiến lược tùy chọn ba chân có thể được xây dựng như sau:

- Mua bằng tiền

- Bán hai cuộc gọi bằng tiền

- Mua một cuộc gọi tiền

Rủi ro bướm cuộc gọi dài được giới hạn ở chi phí bảo hiểm bạn phải trả cho việc mở các vị trí ba chân. Con bướm cũng có thể được xây dựng bằng cách kết hợp và bán một cái đai và mua một cái siết cổ.

Tìm hiểu nghệ thuật giao dịch chiến lược tùy chọn dàn trải để nắm bắt bước chuyển lớn tiếp theo: Chiến lược tùy chọn Straddle – Thu lợi nhuận từ Big Moves.

Chiến lược bướm ngắn là chiến lược ngược với bướm dài.

Lời cuối cùng – Chiến lược lây lan tùy chọn

Mặc dù các nhà giao dịch chứng khoán cần phải đúng 100% để kiếm lợi nhuận, các chiến lược trải rộng tùy chọn có thể giúp bạn kiếm tiền ngay cả khi bạn chỉ đúng một phần về giao dịch của mình. Các chênh lệch tùy chọn có thể giúp bạn phát triển các chiến lược giao dịch không định hướng như ví dụ về chiến lược tùy chọn trải rộng được nêu trong khóa học trải rộng tùy chọn này.

Nhiều nhà giao dịch quyền chọn bắt đầu sự nghiệp của họ bằng cách đơn giản là mua đặt hoặc mua cuộc gọi. Nhưng, tại một số điểm cùng với sự phát triển của một nhà giao dịch quyền chọn, họ nhanh chóng chuyển sang giao dịch quyền chọn. Ví dụ, thực hiện chiến lược lây lan tùy chọn cuộc gọi tăng sẽ cung cấp cho bạn kiểm soát rủi ro tốt hơn.

Để biết thêm tùy chọn, các thủ thuật và chiến lược giao dịch hãy làm theo: 10 tùy chọn hàng đầu Blog và trang web để theo dõi trong năm 2019.

Đừng quên giao dịch tùy chọn trải rộng đi kèm với rất nhiều lựa chọn thay thế về cách quản lý rủi ro. Ngày nay, hầu hết các nền tảng giao dịch quyền chọn làm cho việc đặt các chiến lược tùy chọn phức tạp cùng một lúc khá dễ dàng. Hãy thử cho họ một nền tảng tùy chọn demo trước khi bạn gặp rủi ro với số tiền kiếm được của chính mình.